Fútbol, banca, inversiones y transporte aéreo son algunos de los rubros en los que se han desempeñado quienes aparecen en esta nueva entrega del capítulo chileno de los Pandora Papers. Algunos optaron por constituir sociedades; otros por establecer trust o fundaciones privadas para gestionar sus inversiones o resguardar su patrimonio familiar. Todos en jurisdicciones secretas y de baja tributación: desde Panamá, pasando por Belice, Liechtenstein hasta Islas Vírgenes Británicas. Como beneficiarios de esas estructuras figuran empresarios y directores de empresas como Jürgen y Holger Paulmann; Cristián Varela Noguera; la familia Weinstein; Segismundo Schulin-Zeuthen y Jorge Yarur Rey.

“Deseo pedirles un consejo y ver la posibilidad de abrir una compañía […] Preferiría que no fuera Panamá el domicilio, por estar muy debajo de la mirada de los gobiernos de este continente”.

Quizás ese sea uno de los objetivos más comunes –junto con aminorar o esquivar la carga impositiva– que buscan quienes deciden llevar sus dineros a paraísos fiscales o jurisdicciones de nula o baja tributación: estar lejos del alcance de las autoridades locales y su fiscalización. Para parte importante de la elite financiera mundial, el anonimato y la discreción son bienes preciados y ahí están los paraísos fiscales para abastecer esa demanda.

Si la intención es mantener en reserva la identidad de las personas que controlan esas sociedades –otra de las laxitudes que ofrecen estos territorios–, hasta hace poco lo hacían a través de la emisión de acciones al portador, es decir, el propietario de una compañía es quien tenga en su poder el certificado de acciones, aunque desde hace algunos años esa prerrogativa está prohibida en varias jurisdicciones.

Lo cierto es que poner capas para distraer la huella de quienes poseen firmas offshore sigue siendo un ejercicio común, desde prestanombres que fungen como directores o representantes de esas sociedades, hasta sofisticadas estructuras –como los trust o las fundaciones privadas de Liechtenstein o Panamá– que en la práctica levantan una muralla china incluso para las autoridades tributarias a la hora de conocer a sus reales propietarios (ver reportaje “Las reservadas fundaciones de la familia Luksic en el principado de Liechtenstein”).

La petición inicial fue incluida en una comunicación enviada por el empresario Jürgen Paulmann Kemna a la firma panameña Alemán, Cordero, Galindo & Lee (Alcogal), especialista en la creación de sociedades offshore, el 14 de noviembre de 2007. Paulmann Kemna, quien fundó la aerolínea Sky en el 2000 y que la dirigió hasta pocos días antes de su fallecimiento en 2014, ya tenía una compañía domiciliada en Panamá, pero ahora buscaba una jurisdicción que no estuviera bajo el radar de las autoridades del continente. Su deseo sería cumplido.

Estos y otros movimientos de grupos económicos y empresarios chilenos forman parte del capítulo chileno de los Pandora Papers, proyecto colaborativo internacional liderado por el Consorcio Internacional de Periodistas de Investigación (ICIJ, por su sigla en inglés) y que abre lo secretos offshore del 1% más rico en paraísos fiscales.

Los más de 11,9 millones de documentos de Pandora Papers permiten seguir ahora las operaciones en jurisdicciones extraterritoriales de la familia Weinstein, ex controladora de CFR Pharmaceuticals (matriz de Recalcine), compañía adquirida por la estadounidense Abbott Laboratories en 2014 en US$ 2.900 millones. La transacción abrió una investigación de la Security and Exchange Commission (SEC) de Estados Unidos y de la Superintendencia de Valores y Seguros (hoy, Comisión para el Mercado Financiero), en contra de uno de los entonces directores de CFR, Juan Bilbao Hormaeche, por uso de información privilegiada.

En los millones de registros filtrados también figuran con sociedades offshore el ex director de Blanco y Negro y ex vicepresidente de la ANFP, Cristián Varela Noguera; el ex presidente del Banco de Chile y del Banco Estado (designado en el primer gobierno de Sebastián Piñera), Segismund Schulin-Zeuthen; y el empresario Jorge Yarur Rey, ligado a los fundadores del Banco de Crédito e Inversiones y con negocios en los rubros automotriz e inmobiliario.

“Deseo pedirles un consejo y ver la posibilidad de abrir una compañía […] Preferiría que no fuera Panamá el domicilio, por estar muy debajo de la mirada de los gobiernos de este continente”. La petición inicial fue incluida en una comunicación enviada por el empresario Jürgen Paulmann Kemna a la firma panameña Alemán, Cordero, Galindo & Lee (Alcogal), especialista en la creación de sociedades offshore, el 14 de noviembre de 2007.

La trama offshore de los protagonistas de este capítulo va desde Panamá, pasando por Islas Vírgenes Británicas, Malta y Belice, hasta el principado de Liechtenstein, refugios opacos y con tratamientos tributarios preferenciales para resguardar riquezas. A todos se les envió un cuestionario con preguntas sobre el propósito de sus sociedades y si estas, junto a sus movimientos, fueron informadas al Servicio de Impuestos Internos (SII). Quienes respondieron aseguraron que sí han sido transparentadas ante el SII y que su propósito fue el de poder invertir o realizar negocios en el extranjero.

Las preguntas cobran relevancia a la luz de los datos que entregan distintos organismos sobre cómo los paraísos fiscales erosionan la recaudación tributaria de las economías locales, mermando la disponibilidad de recursos para financiar políticas públicas en salud, educación, vivienda y otros ámbitos. Según estimaciones recientes de Tax Justice Network, cada año y a nivel global se pierden en esos territorios alrededor de US$427 billones: US$245 billones a manos de corporaciones trasnacionales que trasladan sus riquezas a esas jurisdicciones a través de maniobras agresivas de planificación tributaria y otros US$182 billones que corresponden a flujos de privados que eluden o evaden impuestos (ver aquí).

LOS CONTROLADORES DE SKY AIRLINE

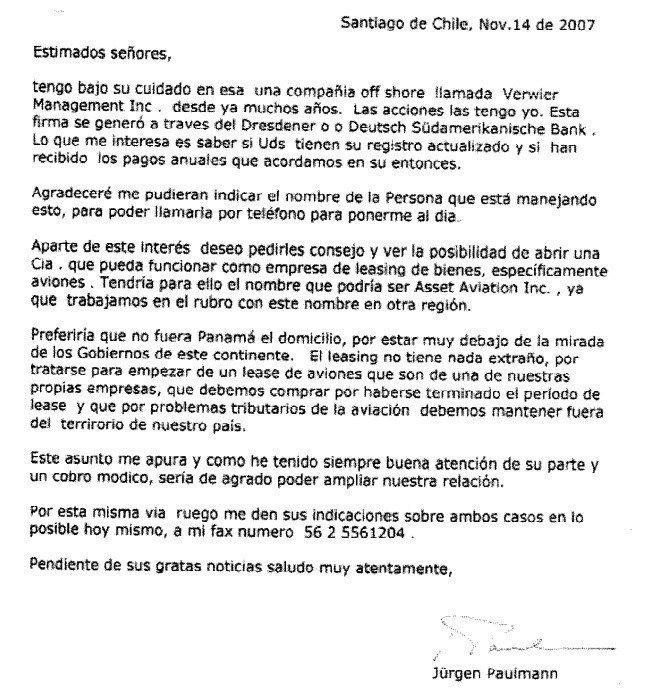

Asset Aviation Inc. fue constituida en Islas Vírgenes Británicas el 3 de enero de 2008 por los abogados de Alcogal y a solicitud del fundador de Sky Airline Jürgen Paulmann Kemna. La creación de esa sociedad fue precedida de una particular petición hecha directamente y por carta por el empresario a los abogados de la firma panameña. Ahí fue cuando les pidió que la jurisdicción no fuese Panamá por estar bajo el radar de las autoridades del continente. La carta es más amplia y da cuenta de que Jürgen Paulmann había solicitado tiempo atrás los servicios de Alcogal para inscribir otra offshore: “Estimados señores, tengo bajo su cuidado una compañía offshore llamada Vervier Managment Inc. desde hace ya muchos años. Las acciones las tengo yo (…) lo que me interesa saber si es ustedes tienen su registro actualizado y si han recibido los pagos anuales que acordamos en su entonces”.

Luego de solicitar la apertura de Asset Aviation Inc. el empresario explicó el propósito de la compañía: “Que pueda funcionar como empresa de leasing de bienes, específicamente aviones […] El leasing no tiene nada extraño, por tratarse para empezar de un lease de aviones que son de nuestras propias empresas, que debemos comprar por haberse terminado el proceso de lease y que por problemas tributarios de la aviación debemos mantener fuera del territorio de nuestro país”.

Como accionistas de la extranjera Asset Aviation quedaron dos compañías chilenas: Sky Airline S.A (con el 74%) y Sociedad Inmobiliaria Antuco (26%), ambas controladas por entonces por Paulmann Kemna.

En enero de 2010, Asset Aviation Inc. entró en una negociación para la compra de dos aviones de pasajeros. Según comunicaciones sostenidas con fecha 15 de ese mes por el asesor legal de la aerolínea con el bufete Alcogal, la offshore cerraba un acuerdo con la sociedad European Capital Holdings Ltd.: “Nuestra compañía Asset Aviation Inc. está cerrando un acuerdo de compra de dos aeronaves Boeing y el vendedor nos ha solicitado tomar contacto con nuestros asesores legales en BVI. Hasta el momento no hemos tenido otros asuntos legales que atender con Alemán, Cordero, Galindo & Lee, salvo la constitución y mantenimiento de esta compañía (…) Nuestra contraparte es European Capital Holding Ltd.”.

Los documentos disponibles no permiten confirmar si dicha compra se efectuó. Pero la conexión entre Sky Airline y Asset Aviation Inc. quedó al descubierto en una demanda interpuesta en 2009 por el empresario Fernando Uauy –que un principio tuvo el 45% de la aerolínea– en contra de la empresa de Paulmann. El escrito judicial revela que ambas sociedades, la chilena y la ubicada en Islas Vírgenes, celebraron contratos comerciales por el uso de aeronaves.

La sentencia del 25° Juzgado Civil de Santiago con fecha 7 de julio de 2015 obligó a la aerolínea a pagar más de US$4 millones al demandante por perjurio económico. La resolución se basó en dos motivos para establecer que Uauy –en calidad de accionista minoritario– se vio afectado por las pérdidas que sufrió Sky “por haber desechado oportunidades de negocios”. Uno de esos motivos apuntó a la transferencia de cinco aviones a “empresas relacionadas”.

La resolución consignó que “Sky Services S.A. explotaba en arrendamiento las aeronaves matriculas CC-CTH, CC-CTK y CC-CTM, posteriormente inscritas a nombre de Asset Aviation Inc., empresa relacionada con su socio controlador, en desmedro de la socia minoritaria Inversiones Roma Limitada”, controlada por Uauy. Finalmente, en mayo de 2016, ambas partes dieron por desestimada la demanda sin pago de costas.

Tras el fallecimiento de Jürgen Paulmann Kemna, su hijo menor, Holger Paulmann Mast –quien según los registros disponibles en Pandora Papers fue nombrado director de Asset Aviation Inc.– tomó la dirección de la aerolínea consolidando la línea de negocios de viajes low cost. Además de esas responsabilidades, Holger Paulmann forma parte del directorio de la Cámara de Comercio de Santiago y de Icare. Bajo su presidencia, Sky firmó un contrato en abril de 2021 por $1.500 millones con el Ministerio del Interior para transportar a migrantes expulsados que se encuentran en situación irregular en el país. Según datos revelados por La Tercera, el acuerdo es efectivo por un año y la empresa debe cumplir con un “piso” de 2.700 deportados.

CIPER y LaBot le enviaron un cuestionario a Holger Paulmann con preguntas sobre el objetivo de la sociedad en Islas Vírgenes Británicas. El empresario confirmó que Asset Aviation Inc. fue creada por su padre para iniciar un negocio relacionado con arriendo de aviones, aunque indicó que este no prosperó: “En este sentido, la sociedad que usted menciona no ha tenido movimientos financieros relevantes, manteniéndose prácticamente inactiva desde 2013, y en estado de ‘struck off’, esto es removida del registro público de sociedades de BVI desde enero del 2019”.

FÚTBOL Y BANCA

Son varias las evidencias de Pandora Papers que conectan a importantes empresarios de los ámbitos del fútbol y la banca con sociedades en paraísos fiscales y movimientos offshore.

Uno de ellos es el gerente de Chilefilms, ex presidente de Blanco y Negro –concesionaria que administra a Colo Colo–, ex vicepresidente de la ANFP (cuando era presidida por Sergio Jadue) y ex miembro de la Comisión de Finanzas de la Conmebol, Cristián Varela Noguera.

Fue en 1999 cuando Varela acudió a Alcogal para registrar la sociedad Norcal Investments Limited, domiciliada en Islas Vírgenes Británicas. Norcal fue creada con un directorio instrumental provisto por la misma firma panameña. En un comienzo la compañía contó con poderes de administración y representación a nombre del mismo Cristián Varela, pero también de su hijo Cristián Varela Eluchans (designado como gerente general de la COP 25 bajo el gobierno de Sebastián Piñera) y de su madre Cecilia Noguera Echeñique.

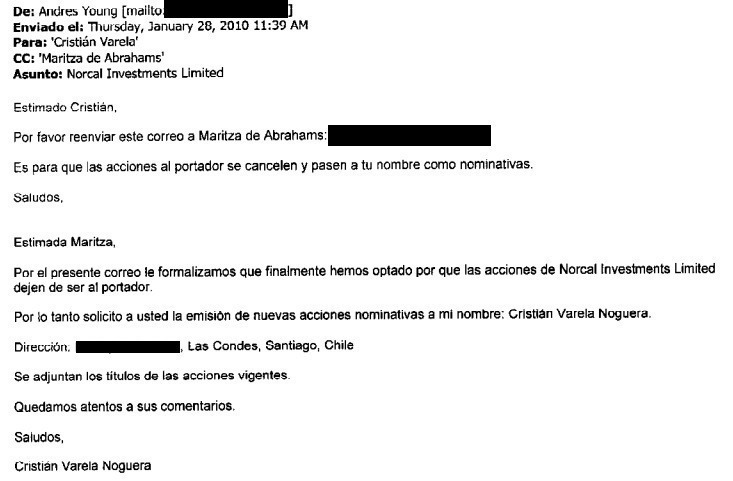

Desde su creación hasta 2010, es decir por más de una década, las acciones de Norcal fueron emitidas al portador. A partir de ese año, las acciones quedaron registradas a nombre del empresario. Era el propio Varela quien se comunicaba directamente con los abogados de Alcogal.

“Por el presente correo le formalizamos que finalmente hemos optado por que las acciones de Norcal Investments Limited dejen de ser al portador. Por lo tanto solicito a usted la emisión de nuevas acciones nominativas a mi nombre”, les escribió el 28 de enero de 2010. En otro correo electrónico de junio de 2011 instruye a Alcogal que la sociedad emita nuevos poderes para dos de sus hijos, Cristián y Edmundo Varela Eluchans, para representar a la sociedad y “adoptar todas las decisiones que estimen, sin limitaciones de ninguna naturaleza”.

Fue mientras Varela se desempeñaba como vicepresidente de la ANFP que Norcal registró una importante operación financiera. El 14 de agosto de 2012, los directores panameños de esa sociedad firmaron un acuerdo por la venta de la totalidad del capital social que esa compañía tenía en otra offshore también domiciliada en Islas Vírgenes Británicas: Cerro El Misti International Corp. Dice el documento que Norcal poseía 10 mil acciones en esa sociedad que, a su vez, era dueña del capital accionario de otras dos compañías: A.I. Freedom International Corp. y 600 View Continental Corp., también alojadas en el territorio de ultramar británico. El comprador fue la sociedad Bayview Investors S.A. Los registros disponibles no dan cuenta del monto de esa transacción.

Cristián Varela no contestó las preguntas enviadas por CIPER y LaBot sobre este movimiento y la existencia y propósito de Norcal.

Entre los registros de Pandora Papers también figura el ingeniero comercial Segismundo Schulin-Zeuthen Serrano, quien ha estado estrechamente ligado a la banca desde hace años: es exdirector de CorpBanca, exgerente general y presidente del Banco de Chile, expresidente de la Asociación de Bancos y Entidades Financieras (Abif), expresidente de Banco Estado (designado por Sebastián Piñera en su primer gobierno) y actualmente preside el Banco Internacional.

En los registros de Pandora Papers, Schulin-Zeuthen aparece como beneficiario, director y presidente de Varsol Trading Limited, incorporada en mayo de 2001 a los registros de Islas Vírgenes Británicas por Alcogal y en la que también aparece su hijo, Cristián Schulin-Zeuthen como director; y de Presler Trading Limited, constituida el mismo año en la misma jurisdicción también por la firma panameña.

En sus inicios, Varsol emitió 50 mil acciones que quedaron al portador hasta 2009. Ese año, los títulos pasaron a ser nominativos a nombre del banquero (35 mil), su hijo Cristián (5 mil) y sus dos hijas, María Cecilia y Carolina (5 mil cada una). Poco más tarde, en 2010 –el mismo año en que fue nombrado presidente de Banco Estado– Schulin-Zeuthen repartió sus acciones entre sus tres hijos.

Sobre Presler hay menos información. Solo hay registros que indican que los directores son Segismundo Schulin-Zeuthen Serrano y Cristian Schulin-Zeuthen Pincheira. En julio de 2001, Presler fue comprada por otra offshore de BVI: Choshuenco Investments Limited, que por entonces era propiedad de los controladores del grupo Penta, Carlos Alberto Délano y Carlos Eugenio Lavín. Schulin-Zeuthen y los Penta no eran desconocidos: el primero fungió como presidente del Banco de Chile cunado Délano y Lavín eran los mayores accionistas de esa entidad financiera y se mantuvo en el cargo luego de que el grupo Luksic la comprara, tras una operación que le costó a Délano y Lavín una millonaria multa por uso de información privilegiada al intentar mantener el control (ver reportaje: Las redes societarias de los Penta en paraísos fiscales).

Schulin-Zeuthen fue consultado por el objetivo de estas sociedades, pero al cierre de esta investigación, no hubo respuesta.

Otro empresario ligado a la banca, Jorge Yarur Rey, también figura en los documentos filtrados de Pandora Papers. Jorge Yarur es nieto del fundador del Banco de Crédito e Inversiones (BCI), aunque sus negocios se concentran más bien en los rubros automotriz e inmobiliario a través de Inversiones Millaray e Inversiones Ycha Limitada.

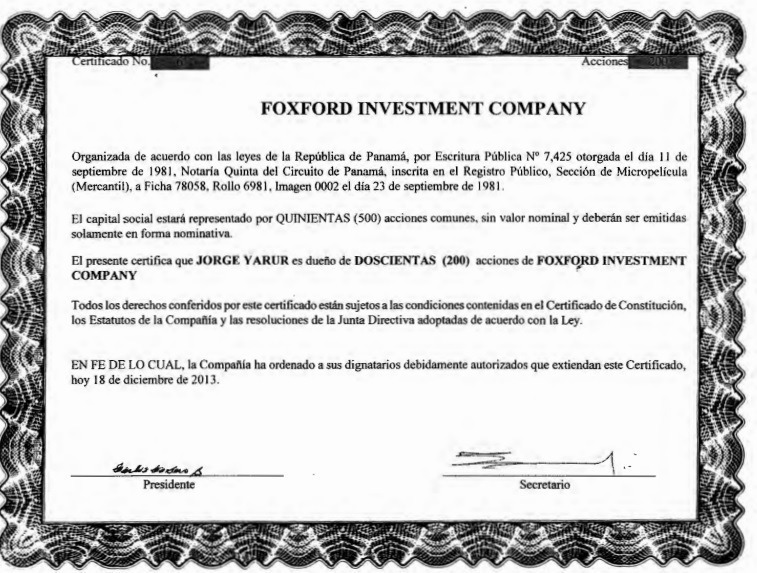

En los registros de Pandora Papers, Jorge Yarur figura como propietario junto a su esposa, María Esther Chamy Moukarzel, de una sociedad constituida en Panamá en 1981 por la firma Alcogal: Foxford Investment Company. En diciembre de 2013, su hijo, José Luis Yarur Chamy ingresó como accionista a Foxford, quedando con un quinto de su propiedad (equivalente a 100 acciones). A nombre de Foxford figuraba también una cuenta en el banco estadounidense JP Morgan. En 2017, sus accionistas acordaron disolver la sociedad repartiéndose todos los activos financieros de esa cuenta en la misma proporción que sus títulos accionarios (40% Yarur Rey, 20% su esposa y 20% su hijo).

En 2018, el empresario ejecutó un importante movimiento en Chile, luego de ingresar un escrito ante el 28° Juzgado Civil de Santiago con el fin de hacer una donación de $350 millones a cada uno de sus once nietos. La insinuación de donación, como se denomina este tipo de acciones, ocurrió pocos meses después de la distribución de activos de la panameña Foxford.

CIPER y LaBot le consultaron a Jorge Yarur Rey por qué escogió Panamá como destino para crear Foxford en 1987, cuál era el objetivo de la firma y si acaso la repartición de activos de 2017 cumplió con las obligaciones tributarias del SII.

Aunque no detalló cuál era la intención detrás de la creación de Foxford, el empresario dijo que eligió constituirla en Panamá porque “en esos años era una buena plataforma para hacer negocios fuera de Chile” y que los activos repartidos entre él, su esposa e hija “cumplieron todas las obligaciones tributarias correspondientes en Chile”.

LA MADEJA OFFSHORE DE LOS EX DUEÑOS DE RECALCINE

Alejandro Weinstein Manieu es un empresario de bajo perfil. Ingeniero comercial y contador auditor de profesión, estuvo por años a la cabeza de la administración de CFR Pharmaceuticals (matriz de Recalcine) empresa que en 2014 fue adquirida por la gigante norteamericana Abbott Laboratories en US$2.900 millones. Esa operación terminó con una millonaria sanción en contra de uno de los directores de la farmacéutica, Juan Bilbao Hormaeche (expresidente de Consorcio), por uso de información privilegiada: antes de que se materializará la venta de CFR Pharmaceuticals, Bilbao fue informado del interés de Abbott y adquirió acciones de la empresa chilena por más de US$14 millones, las que le reportarían una ganancia de US$10 millones tras el proceso de venta de la compañía. Bilbao efectuó esas transacciones a través de la offshore Somerton Resources Limited, domiciliada en Islas Vírgenes Británicas.

En los registros de Pandora Papers, Alejandro Weinstein Manieu figura como director, apoderado, presidente y/o representante legal de más de 20 sociedades offshore domiciliadas mayoritariamente en Islas Vírgenes Británicas y Panamá, incluyendo a la panameña Sundelight Corp., controlada por CFR Pharmaceuticals. Sundelight, a su vez, figura como accionista de una cascada de sociedades offshore entre las que se cuentan: CRF Interamericas Panama S.A., ForestCreek Overseas Corp., Andland Overseas S.A. y Golnorth Investments S.A.

Consultado sobre el propósito y los movimientos de Sundelight, Alejandro Weinstein –quien residen en el extranjero– señaló que la sociedad “formaba parte de la malla societaria de CFR Pharmaceuticals S.A. (CFR), y como tal fue informada y es de conocimiento de todas las instancias y autoridades administrativas, legales y tributarias conforme a la regulación vigente en Chile, e informada igualmente a instituciones norteamericanas”.

Varias otras sociedades y fundaciones vinculan directamente con el patrimonio familiar y personal no solo de Alejandro Weinstein, también de su padre Alejandro Weinstein Crenovich y de su hermano Nicolás Weinstein. En los registros de Pandora Papers figura un fideicomiso de nombre The Karjiang Pharma Trust domiciliado desde 2007 en el paraíso fiscal de Belice. En él participaban el padre y los dos hermanos, al menos hasta 2014 cuando Alejandro Weinstein Manieu quedó como único beneficiario. En 2015, abogados de Alcogal gestionaron la apertura de una cuenta bancaria en Ginebra (Suiza) a nombre de ese trust en la Banque Pictet & Cie SA, uno de los grandes bancos suizos, con 215 años de historia. Recientemente Bloomberg lo llamó “el reservado banco de los más ricos del mundo”.

El 20 de diciembre de 2016 se distribuyeron todos los activos del trust, pero no hay registro de cómo se realizó esa operación. Nueve días más tarde, el 29 de diciembre, Alcogal determinó que no habiendo activos que manejar The Karjiang Pharma Trust se disolvería.

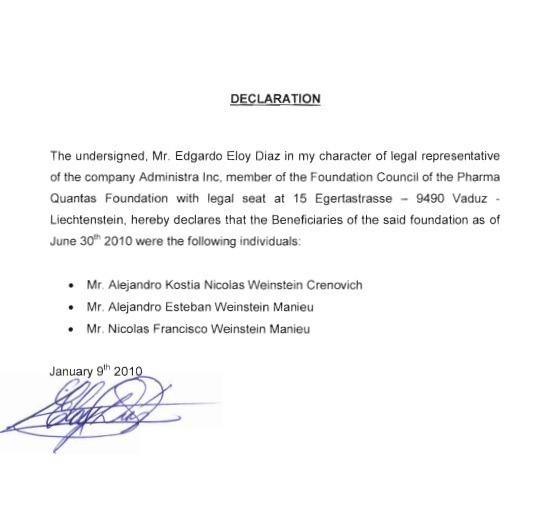

Otra estructura offshore que vincula a los tres miembros de la familia es The Quantas Pharma, una fundación privada registrada en 2001 en el principado de Liechtenstein. Constituida por Alejandro Weinstein Crenovich, en ella sus dos hijos figuraban como beneficiarios finales.

Yozma Foundation es otra fundación registrada en Liechtenstein en julio de 2001 y su beneficiario final es Alejandro Weinstein Manieu. A través de esa fundación, el empresario realizó importantes movimientos de capital. A través de Yozma, por ejemplo, se instruyó en octubre de 2014 –un mes después de la venta de Recalcine a Abbott– la apertura de cuentas corrientes en el banco suizo Deutsche Asset & Wealth Management para otras tres sociedades controladas indirectamente por esa fundación: Groveway Investments S.A. (domiciliada en Panamá), Kapital Inversora Mediterránea SL (España) y Kick Investments Limited (Malta).

No fue ese el único movimiento de capital de Yozma. En febrero de 2017, la fundación de Liechtenstein transfirió US$ 500 mil a la panameña Keppler Overseas S.A., sociedad que de acuerdo con los documentos filtrados tenía sus acciones “depositadas y en custodia de The Quantas Pharma Foundation en un banco”. Tres años antes, en abril de 2014, Kepler Overseas también transfirió US$ 300 mil a una sociedad de nombre similar en Chile y en septiembre de 2015 emitió una instrucción para que se depositaran poco más de US$ 2 millones en la cuenta corriente suiza de otra sociedad: Big Bang Limited, domiciliada en Malta. A Big Bang Limited, a su vez, le había abierto esa cuenta The Quantas Pharma Foundation el 31 de octubre de 2014.

Naldert Foundation es otra fundación domiciliada en Liechtenstein, pero vinculada al hermano de Alejandro, Nicolás Weinstein Manieu. Un archivo de 2017 consigna que sus dos hijos también son beneficiarios de la fundación. El mismo documento indica que los activos totales de la compañía alcanzan los US$ 600 millones, y que su objetivo es la preservación de patrimonio.

Los registros de Pandora Papers revelan que en marzo de 2015 a través de una cuenta que Naldert Foundation tenía en Suiza se transfirieron US$ 10 millones a otra cuenta personal de Nicolás Weinstein en el Citibank de Nueva York.

CIPER y LaBot consultaron a los hermanos Weinstein Manieu sobre los fines y operaciones de capital de sus fundaciones en Liechtenstein, pero no hubo respuesta.