Por más de una década nada de supo de quiénes eran los beneficiarios reales de una sociedad que ejercía control sobre la AFP PlanVital: Atacama Investments Ltd., ubicada en Islas Vírgenes Británicas. El misterio se mantuvo hasta 2016, año en el que se dieron a conocer sus nombres. Pero ahí radicaba solo una parte del secreto. Los documentos de Pandora Papers permiten ahora armar el puzle de los esquemas tributarios usados por esa sociedad para repartir dividendos entre sus accionistas. También permiten seguir la ruta de sus movimientos de capital y de los millonarios préstamos hechos a la administradora de fondos que hoy tiene una cartera de cerca de 1,7 millones de clientes.

El secreto se mantuvo por poco más de 15 años. Desde 2001, cuando la sociedad Atacama Investments Ltd. –domiciliada en el paraíso fiscal de Islas Vírgenes Británicas– tomó el control indirecto de la AFP PlanVital, hasta 2016, nada de supo del detalle de quiénes estaban detrás de ese negocio. PlanVital –cuya matriz es la chilena Asesorías e Inversiones Los Olmos, controlada a su vez por Atacama Investments– gestiona y administra las pensiones de cerca de 1,7 millones de chilenos, entre afiliados y cotizantes, y el último año tuvo utilidades por casi $22 mil millones por concepto de comisiones y encaje.

La situación se hizo insostenible en octubre de 2016. Recién ahí la Superintendencia de Pensiones logró que PlanVital transparentara los nombres de los beneficiarios finales de Atacama Investments, controladora indirecta de esa AFP. Era segunda vez que lo hacía: el año anterior también lo intentó, pero sin éxito. Esta vez, a la administradora no le quedó otra que darlos a conocer. Aun así, todavía es poco lo que se sabe de ella. Alojada en una jurisdicción donde prima el secreto financiero, sus actividades, transacciones y operaciones han permanecido lejos del radar del Servicio de Impuestos Internos (SII). Islas Vírgenes Británicas ha sido por años un punto ciego a la hora de fiscalizar.

La investigación de CIPER y LaBot logró detectar repartos de dividendos por al menos US$ 18,5 millones a los accionistas de Atacama Investments –uno de ellos domiciliado hasta 2015 en el paraíso fiscal de Bahamas– sólo entre 2011 y 2013. Pero pudieron ser más: la sociedad que controla indirectamente a AFP PlanVital llegó a tener un capital autorizado de poco más US$ 40 millones el que, a septiembre de 2015, quedó prácticamente vacío.

Sobre el mecanismo utilizado para el retiro de parte de las utilidades de la AFP PlanVital desde Islas Vírgenes Británicas, especialistas consultados para este reportaje indican que podría tratarse de un esquema agresivo de planificación tributaria que el Servicio de Impuestos Internos (SII) debiera observar de cerca. Lo mismo sobre otro importante movimiento de dineros detectado durante esta investigación: la emisión de acciones por más de $4.769 millones hecha en septiembre de 2015 por la chilena Asesorías e Inversiones Los Olmos –matriz directa de PlanVital– a nombre de Atacama Investments, transacción con la que la primera saldó una histórica deuda que arrastraba con la segunda.

Esos movimientos –y otros que hasta ahora se mantenían bajo total reserva– están consignados en decenas de documentos confidenciales de Pandora Papers, proyecto colaborativo de investigación liderado por el Consorcio de Periodistas de Investigación (ICIJ) en el que participan más de 150 medios de 117 países, CIPER y LaBot entre ellos.

Todavía es poco lo que se sabe de Atacama Investments. Alojada en una jurisdicción donde prima el secreto financiero, sus actividades, transacciones y operaciones han permanecido lejos del radar del Servicio de Impuestos Internos. Islas Vírgenes Británicas ha sido por años un punto ciego a la hora de fiscalizar.

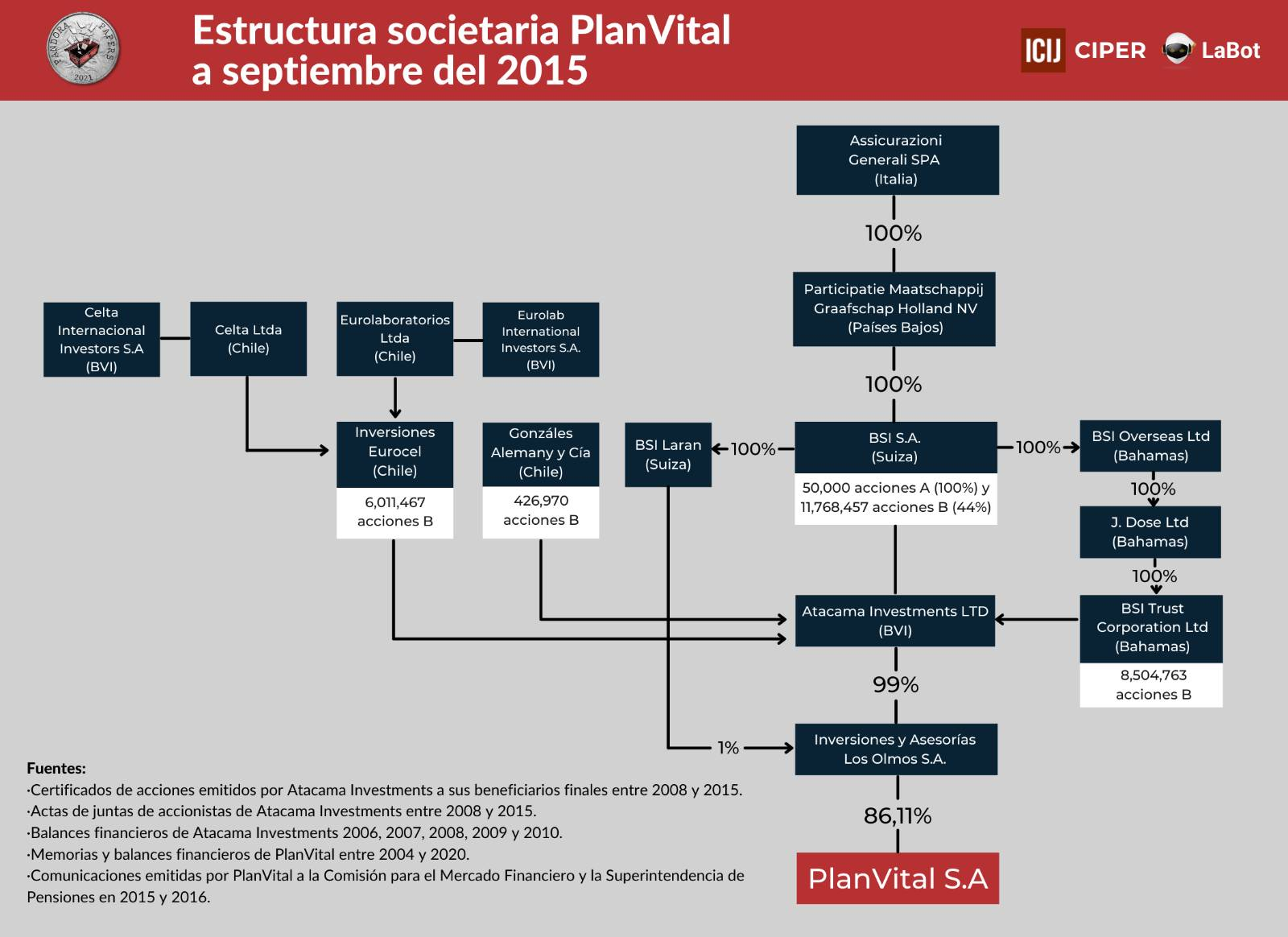

Los nombres de los accionistas de Atacama Investments los reveló el Diario Financiero en diciembre de 2016. Poco antes, un reportaje de El Mostrador ya había puesto algunos de ellos sobre la mesa, aumentando la presión por conocer oficialmente quiénes eran. Lo que hasta entonces se sabía era que en la punta de la pirámide de sociedades que controla la AFP PlanVital estaba la italiana Assicurazioni Generali, la que tenía el 100% de la propiedad de la holandesa Participatie Maatschappij Graafschap Holland NV (hoy Generali Participations Netherlands, GNP) que, a su vez, era dueña de todas las acciones clase A de Atacama Investments Ltd. y del 44% de las acciones clase B. Del restante 56% del capital accionario de la serie B no había rastro.

Fue entonces cuando se conoció que en la propiedad de la sociedad de Islas Vírgenes figuraban también las familias chilenas Saval Bravo (Laboratorios Saval) y González Alemany (rubro inmobiliario); además del grupo peruano Arredondo Lindley.

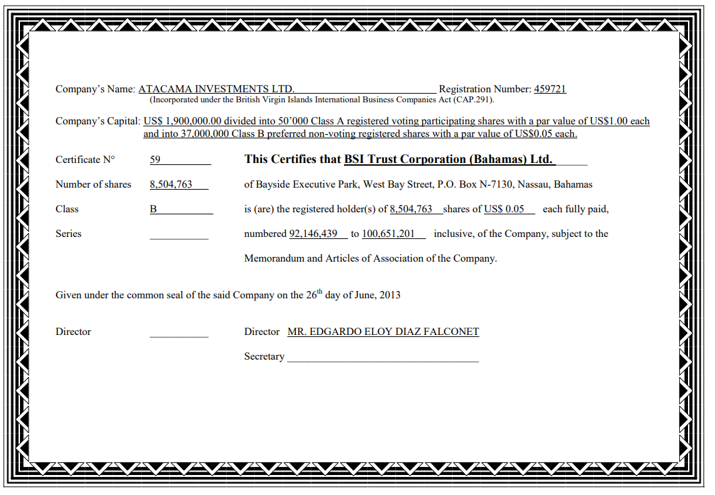

Los documentos de Pandora Papers revelan que desde 2007 y hasta al menos septiembre de 2015, en la propiedad de Atacama Investments Ltd. participaba un misterioso fondo de inversión domiciliado en el paraíso fiscal de Bahamas: BSI Trust Corporation, sociedad subsidiaria de BSI Overseas Limited, una offshore alojada en el mismo territorio. Durante años ese fideicomiso en Bahamas mantuvo en su poder más de 8,5 millones de acciones clase B de la virgenense Atacama Investments Ltd.

Hace algunos meses, en abril de 2021, Atacama Investments Ltd. dejó de existir. De acuerdo con la escritura protocolizada en la 43° Notaría de Santiago y en la que se le da término legal a esa sociedad, la compañía de Islas Vírgenes Británicas se fusionó y fue absorbida por la chilena Asesorías e Inversiones Los Olmos que, desde entonces, es controlada directamente por Generali Participations Netherlands (GNP). En esa escritura aparecen nuevos nombres de accionistas chilenos hasta ahora desconocidos.

EL LABERINTO PLANVITAL

Atacama Investments Ltd. se constituyó en Islas Vírgenes Británicas el 23 de agosto de 2001 y fue incorporada en ese territorio por la firma panameña Alemán, Cordero, Galindo & Lee (Alcogal). La escritura por la cual se legalizó –y que se halla entre los millones de documentos de Pandora Papers– indica que la sociedad se creó en esa jurisdicción para “comprar, vender, suscribir, invertir, intercambiar o adquirir bonos, obligaciones, acciones, participaciones, opciones, commodities, futuros, forwards o seguros [de empresas públicas o privadas] en cualquier parte del mundo”, entre varios otros propósitos.

Su irrupción en Chile ocurrió en medio de la intrincada negociación que terminó con la fusión de la AFP PlanVital –entonces en manos del empresario, exsenador y excandidato presidencial Francisco Javier Errázuriz– y la AFP Magister, bajo el control del holding Inverlink, protagonista en 2003 del fraude de cerca de US$100 millones ($84 mil millones) a la Corfo. La operación que subyacía a esa trama era la compra de PlanVital por parte del Banco de la Svizzera Italliana (BSI SA, de origen suizo) y el propio grupo Inverlink, que en noviembre de 2001 habían celebrado un acuerdo para adquirir el 98,97% de las acciones de la administradora. Atacama Investments Ltd., creada pocos meses antes de ese acuerdo, fue la pieza clave del engranaje que en definitiva allanaría la toma de control de PlanVital: fue de esa sociedad ubicada en las Islas Vírgenes Británicas desde donde se originó un préstamo de US$ 22,4 millones (más de $15.660 millones) con el que el BSI SA e Inverlink hicieron la compra en Chile. La trama es compleja y llena de detalles.

Lo importante es que, tal como se cuenta en un reportaje de la Revista Siete+7 de 2003 y en otro más reciente publicado por El Mostrador en 2016, el préstamo lo recibió la sociedad chilena Inversiones Leventina Holding S.A., la que le cedió el mismo monto a la AFP Magister. Esta última, en tanto, se lo entregó como crédito a la sociedad Asesorías e Inversiones Los Olmos S.A. que es la que ejecutó la adquisición, convirtiéndose hasta hoy en la controladora directa de PlanVital.

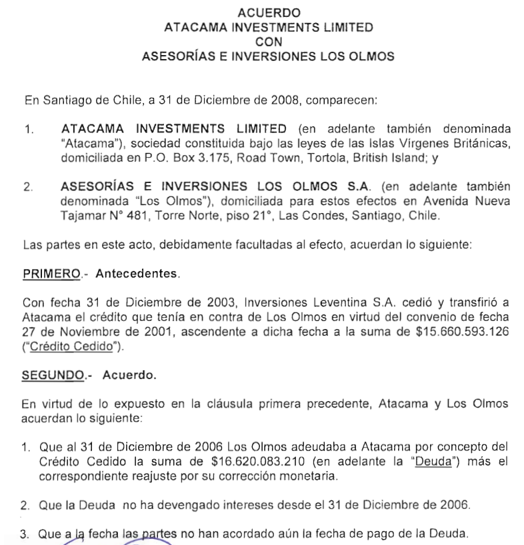

A partir de entonces, en los balances financieros de Atacama Investments figurará hasta 2015 esa millonaria deuda como saldo por cobrar a Los Olmos. Eso porque, tal como muestran los documentos de Pandora Papers, el 31 de diciembre de 2003 Leventina Holding le cedió y transfirió el crédito que tenía contra Los Olmos a la sociedad en Islas Vírgenes. En ese mismo documento se indica que las partes –Los Olmos y su controladora Atacama Investments– no han acordado fecha de pago y que al 31 de diciembre de 2006 la deuda ascendía a $16.620 millones.

La larga vuelta del millonario préstamo de Atacama Investments que originó la deuda de la sociedad controladora de PlanVital tuvo entre otros objetivos el de evitar que el banco suizo BSI apareciera en la primera línea de la transacción. La sociedad de Islas Vírgenes Británicas también servía de tapón para mantener en reserva a los beneficiarios finales del negocio. Así ocurrió hasta 2016. De hecho, desde su constitución en 2001 y hasta 2010, para efectos legales todos los papeles de la sociedad de Islas Vírgenes Británicas fueron firmados por Reiff Management Inc., una compañía instrumental domiciliada en Panamá y nombrada por el bufete Alcogal como única directora de Atacama Investments. A partir de enero 2010 sería el ciudadano panameño Edgardo Díaz Falconet quien actuaría como tal.

BSI TRUST CORPORATION BAHAMAS

El 29 de septiembre de 2006 tuvo lugar una reunión de accionistas de Atacama Investments. En el acta de esa junta se establece que la sociedad tiene un capital autorizado de US$ 21.050.000 con 50 mil acciones clase A con derecho a voto en manos de BSI SA y otras 21 millones de acciones clase B, registradas o emitidas al portador. Las acciones de ambas series tienen un valor de 1 dólar cada una. Allí se establece que, si bien las acciones B no tienen derecho a voto, sí son objeto de reparto de dividendos. En esa misma sesión de accionistas se resolvió aumentar el capital autorizado de la sociedad de Islas Vírgenes a US$ 30.050.000, manteniendo las 50 mil acciones clase A y aumentando en 9 millones las acciones clase B.

El capital autorizado es un techo que establece una sociedad como tope máximo para su capitalización, a diferencia del capital emitido que es el efectivamente pagado. La distinción cobra relevancia al examinar los documentos de Atacama Investments. Una nueva junta de accionista con fecha 6 de septiembre de 2007 instruyó aumentar el capital autorizado a US$ 40.050.000, para llegar a un total de 50 mil acciones clase A y 40 millones de acciones clase B. Allí también se indica que el capital emitido de la sociedad corresponde a US$ 24.532.408. Las acciones clase A quedaron en manos de BSI SA y las de la serie B en las de un nuevo actor que irrumpe en escena poco antes: BSI Trust Corporation Bahamas, controlada indirectamente por el banco suizo a través de una cascada de sociedades domiciliadas en esa misma jurisdicción fiscal.

Fue a través de ese fondo en Bahamas que inicialmente el grupo chileno González Alemany –cuyos negocios se concentran en el desarrollo de grandes proyectos inmobiliarios a través de la firma GA Inmobiliaria– ingresó a la propiedad de Atacama Investments con 426.970 acciones clase B. Posteriormente mantendría el mismo número de acciones, pero por cuenta propia.

Otro de los grupos empresariales chilenos que adquirió acciones de Atacama Investments Ltd. –de manera directa, no a través del fideicomiso en Bahamas– es el de la familia Saval, propietaria de Laboratorios Saval. Lo hicieron a través de la sociedad chilena Inversiones Eurocel Limitada, desde entonces dueña de más de 6 millones (6.011.467) de acciones clase B. Eurocel se creó dos años antes, en diciembre de 2008, con un capital inicial de $4.150 millones, el que fue aportado con el dominio de las acciones de dos compañías vinculadas a esa familia también radicadas en Islas Vírgenes Británicas: Celta International Investors S.A. y Eurolab International Investors S.A. A marzo de 2021, esa sociedad originalmente constituida por Emilio Saval Prados y Alejandro y Rodrigo Saval Bravo, contaba con un capital declarado de $119 mil millones.

PRÉSTAMOS, DEUDAS Y UTILIDADES

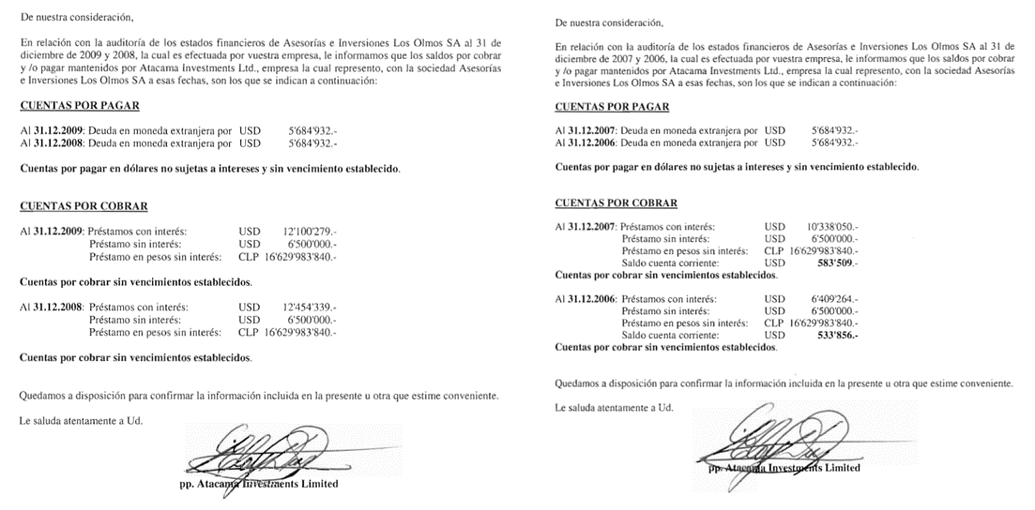

En los registros de Atacama Investments figuran una serie de préstamos hechos por esa sociedad a Inversiones Los Olmos, controladora directa de PlanVital. Al 31 de diciembre de 2006, Los Olmos le adeudaba a la compañía de Islas Vírgenes –además del crédito original por $16.620 millones– otros dos préstamos sin fecha establecida de vencimiento: uno sin interés por US$ 6.500.000 y un segundo por US$ 6.409.264 con interés.

Al año siguiente, el préstamo con interés aumentó en casi US$4 millones hasta los US$ 10.338.050 y al cierre de 2009 llegó a los US$ 12.100.279. En los documentos de Pandora Papers no hay registro de cómo se originó ese préstamo ni cómo se acordó la tasa de interés que llevó a casi duplicar el monto original adeudado. Tampoco si se pagó o no.

El 14 de septiembre pasado se le envió un cuestionario al presidente de PlanVital, Alfredo Orelli, preguntándole, entre muchas otras cosas, sobre los términos y condiciones de ese préstamo. El 23 de septiembre se recibió respuesta enviada directamente desde la principal controladora de la AFP, el grupo Assicurazioni Generali. No hubo comentarios sobre esa pregunta. De hecho, a todas las preguntas en las que se les consultó por los movimientos de capital entre la sociedad en Islas Vírgenes e Inversiones y Asesorías Los Olmos –controladora directa de PlanVital– el grupo italiano solo se limitó a contestar: “Desde el punto de vista fiscal, la presencia en Islas Vírgenes Británicas no implicó ningún ahorro impositivo para el Grupo Generali, debido a que Atacama tributaba como ‘sociedad extranjera controlada’ por el grupo, cumpliendo así con las obligaciones fiscales correspondientes”.

Fue ese mismo 2009, año en que ese misterioso préstamo se elevó a más de US$ 12 millones, cuando la AFP PlanVital comenzó a generar utilidades luego de varios años de pobres resultados (desde 2004, tres años de pérdidas y tres de ganancias que fueron a suplir el déficit acumulado). De ello dan cuenta sus estados financieros públicos informados ante el organismo regulador. Al cierre de 2010, los accionistas de PlanVital obtuvieron por primera vez dividendos por las utilidades de la administradora, que ese año alcanzaron los $8.660 millones. Se decidió repartir el 42,7% de ese monto ($3.704 millones).

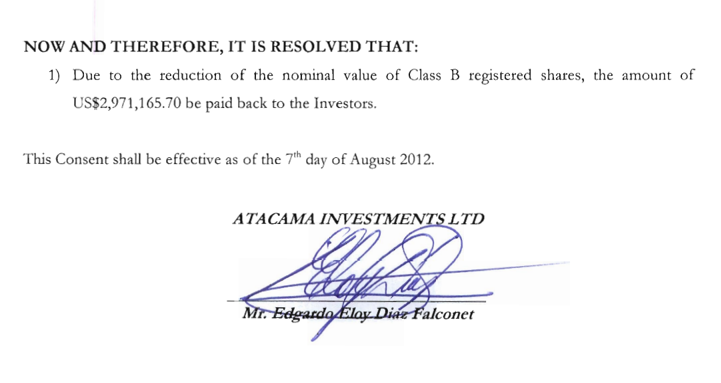

En los tres años siguientes, hasta fines de 2013, PlanVital decidió repartir el 100% de sus utilidades entre sus accionistas (más de $19 mil millones en total). Fue una notoria excepción: antes no lo había hecho y después solo lo hará por el mínimo exigido por ley (30%). En ese mismo tramo de tiempo (2011-2013) también comenzó la entrega de dividendos para los accionistas de Atacama Investments. Los documentos de Pandora Papers evidencian que en febrero de 2011 se les hizo un pago de US$ 5.492.331 a través del siguiente mecanismo: se redujo el valor nominal de las 40 millones de acciones clase B, que pasó de 1 dólar cada una a US$ 0,80. El saldo que produjo esa devaluación se utilizó para pagar ese reparto.

En octubre de ese mismo año se produjo un nuevo reparto de dividendos para los accionistas de la sociedad registrada en Islas Vírgenes Británicas por US$ 5.645.214. El valor de las acciones clase B volvió a bajar, esta vez a US$0,61 cada una. Lo mismo ocurrió en agosto de 2012, cuando el valor nominal de las acciones clase B se redujo a US$ 0,52, lo que permitió repartir dividendos por US$ 2.971.165. Los Pandora Papers consignan un último retiro efectuado en enero de 2013 por US$ 4.540.981. Para entonces el valor de las acciones B estaba en US$ 0,25 cada una.

Pudo haber más repartos: a fines de 2013, el valor de cada acción B se había reducido hasta los US$ 0,001. Con ello, el capital emitido de la sociedad virgenense se contrajo a US$ 87 mil, el mismo que declaró inicialmente cuando se creó en 2001.

El Grupo Generali tampoco abordó en detalle las preguntas relativas a este particular mecanismo de retiro de utilidades de los accionistas de Atacama desde Islas Vírgenes Británicas, remitiéndose a la respuesta ya consignada.

“Habría que chequear si los sucesivos repartos de dividendos de esa sociedad en Islas Vírgenes pagaron en el origen el ‘impuesto adicional’ establecido en la ley sobre Impuesto a la Renta, el que alcanza un 35% y que aplica para personas jurídicas que no tienen domicilio en Chile, pero cuya fuente de ingresos está ubicada en el territorio nacional”, explica un abogado tributarista consultado para este reportaje y que pidió reserva de identidad.

Sobre el préstamo de US$ 6,4 millones de Atacama Investments a Los Olmos y que se duplicó en el transcurso de tres años, otro especialista tributario indicó: “Como ese préstamo eventualmente generó renta para la sociedad extranjera, también habría que revisar si se pagaron los impuestos correspondientes”.

Todos estos movimientos sucedieron meses antes de que el banco de inversión brasilero BTG Pactual comenzara las conversaciones con Assicurazioni Generali para la compra de todas las operaciones del banco suizo BSI, controlador, entre muchos otros activos, de Atacama Investments. Esa operación se concretó en septiembre 2015 e implicó una serie de movimientos para las sociedades vinculadas a la AFP PlanVital.

EL OCASO DE ATACAMA INVESTMENTS

La compra de las operaciones del BSI por parte de BTG Pactual produjo un remezón en Chile. Producto de esa adquisición y ante la inminencia del cambio de controlador de AFP PlanVital, la Superintendencia de Pensiones puso como condición para aprobar esa transacción transparentar los nombres de los accionistas detrás de Atacama Investments Ltd. Un documento interno de esa sociedad hallado entre los archivos de Pandora Papers y que lleva un timbre que dice “borrador”, sugiere que el banco suizo BSI pidió autorización en mayo de 2015 a los accionistas clase B de la sociedad de Islas Vírgenes para desclasificar sus identidades. La respuesta fue negativa.

“La compañía [Atacama Investments] no está en posición de cumplir con el requerimiento de la Superintendencia, a pesar de los esfuerzos hechos por BSI SA para obtener el consentimiento de los accionistas y beneficiarios finales de la compañía”, dice el documento. Al año siguiente, en 2016, la Superintendencia de Pensiones arremetería de nuevo y lograría su cometido: los nombres fueron dados a conocer a fines de ese año.

Pero esa negativa inicial de transparentar los nombres ante la autoridad reguladora en Chile trajo coletazos. Para no entorpecer la continuidad de la AFP, se instruyó que en la operación de compra de BSI SA por parte de BTG Pactual, PlanVital quedara fuera de la transacción. En una comunicación oficial enviada por los controladores de AFP PlanVital a la entonces Superintendencia de Valores y Seguros (hoy Comisión para el Mercado Financiero) con fecha 8 de septiembre de 2015, se indicó que BSI SA ya no formaba parte de la malla societaria que controla a AFP PlanVital y que desde entonces, Atacama Investments Ltd., sería controlada directamente por la holandesa Maatschappij Graafschap Holland NV, de cuya propiedad es dueña en un 100% la italiana Assicurazioni Generali.

Recién en 2016 se conoció que en la propiedad de la sociedad de Islas Vírgenes figuraban también las familias chilenas Saval Bravo (Laboratorios Saval) y González Alemany (rubro inmobiliario); además del grupo peruano Arredondo Lindley.

Ese mismo día se había firmado un acuerdo entre Atacama Investments y la sociedad holandesa, en el que se ratifica que esta última será su controladora directa y que, ante la renuncia del banco BSI, también será su administradora.

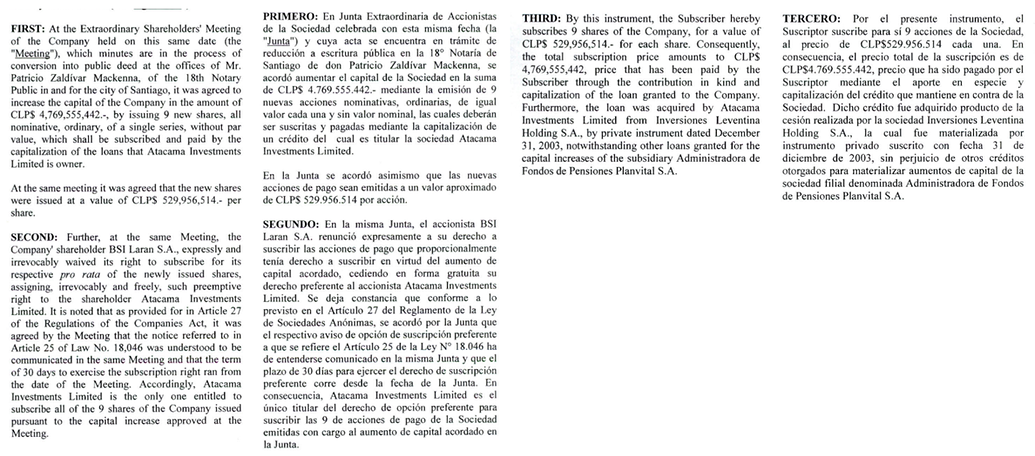

Hubo un movimiento aún más importante y que tuvo lugar un día antes, el 7 de septiembre de 2015: Atacama Investments firmó un contrato de suscripción y pago de acciones con su subsidiaria Asesorías e Inversiones Los Olmos. ¿De qué trató? Los Olmos aumentó su capital en más de $4.769 millones a partir de la emisión de 9 nuevas acciones con un valor de $529.956.514 cada una. Haciendo uso de su “derecho preferente” para adquirir esas acciones, Atacama Investments se quedó con ellas. Y lo hizo pagando con el crédito que tenía contra Los Olmos originado en el préstamo que le hizo a principios de los 2000. Dice la escritura: “Dicho crédito fue adquirido producto de la cesión realizada por la sociedad Inversiones Leventina Holding S.A., la cual fue materializada por instrumento privado suscrito con fecha 31 de diciembre de 2003”. En el documento se establece además que todas las deudas que Los Olmos tenía con Atacama Investments quedaban totalmente finiquitadas una vez se completara esa transacción.

Pocos meses después, en diciembre de 2015, Atacama Investments dejó de ser cliente de la firma panameña Alcogal y pasó a ser gestionada por la compañía Harneys Corporate Services Limited, también radicada en Islas Vírgenes Británicas. Los documentos de Pandora Papers que permiten conocer los movimientos de esa sociedad llegan hasta esa fecha.

Sin embargo, escritos notariales en Chile indican que Atacama Investments se disolvió el 15 de abril de 2021, luego de que se fusionara y finalmente fuera absorbida por Asesorías e Inversiones Los Olmos. La absorción implicó que Los Olmos quedara con un capital total de más de $4.769 millones (misma cantidad que había emitido en septiembre de 2015 a Atacama a cambio del pago de la deuda), dividido en 255.552 acciones clase A y 26.711.657 acciones clase B.

“Atacama Investments Ltd. se fusionó con Los Olmos con el propósito de simplificar la cadena de control de AFP PlanVital S.A. Los accionistas antes y después de la fusión siguen siendo los mismos y con exactamente las mismas acciones y derechos. Al día de hoy, el Grupo Generali no tiene presencia en Islas Vírgenes Británicas”, indicó Generali en su respuesta.

La escritura, protocolizada en la 43º Notaría de Santiago, también da cuenta de los beneficiarios finales de esas acciones. Allí figura como controladora la sociedad holandesa Participatie Maatschappij Graafschap Holland NV (hoy Generali Participations Netherlands, GNP), filial de la italiana Assicurazioni Generali, con todas las acciones clase A en su poder y 12.586.796 acciones clase B.

Según ese registro de abril de 2021, el resto de la serie B emitida por Los Olmos se la reparten el grupo González Alemany con 1.957.201 acciones; Inversiones Eurocel de la familia Saval con 6.011.467 acciones y la familia peruana Arredondo Lindley, cuyos tres hermanos suman en total 4.750.000 acciones. Los dueños de las acciones clase B no terminan allí.

Cinco otras sociedades que hasta ahora no se conocían públicamente figuran participando del negocio y cuatro de ellas son chilenas: la sociedad suiza UIAV GMBH con 203.405 acciones; Inversiones Pirámide S.A. con 524.312 acciones; Inversiones Santa Cecilia SpA con 226.192 acciones; Asesorías e Inversiones Discovery Limitada con 226.192 acciones; y la sociedad AD Consultores SpA con 226.192 acciones.

Escritos notariales en Chile indican que Atacama Investments se disolvió el 15 de abril de 2021, luego de que se fusionara y finalmente fuera absorbida por Asesorías e Inversiones Los Olmos. La absorción implicó que Los Olmos quedara con un capital total de más de $4.769 millones.

Discovery Limitada, Santa Cecilia SpA y Ad Consultores SpA son sociedades vinculadas a los hermanos Juan Pablo, Cecilia y Andrés Dagorret Legarreta, quienes figuran en el Diario Oficial como titulares en Chile de sociedades de inversión y otras del rubro inmobiliario y consultoría. Inversiones Pirámide S.A., en tanto, está vinculada al empresario Guillermo Guerrero Velásquez –presidente de Mainsoft, empresa de tecnologías de la información con presencia en Chile, Perú y Argentina– y al ex director de Planeamiento del Ministerio de Obras Públicas bajo el gobierno de Ricardo Lagos, Guillermo Guerrero Trincado (hoy gerente general de Mainsoft).

CIPER y LaBot contactaron a los inversionistas de PlanVital a través cartas con preguntas respecto de su participación en la administradora y si los repartos de dividendos desde la sociedad Atacama Investments Ltd. cumplieron con las obligaciones exigidas por la norma tributaria chilena. Solo dos respondieron.

Desde Inversiones Eurocel, indicaron que los titulares de esa sociedad fueron invitados hace más de 20 años por el banco internacional BSI a participar de la administradora de fondos en calidad de minoritarios y sin derechos políticos. Y agregaron: “Inversiones Eurocel SpA, como sociedad de inversiones, desde sus inicios participa de negocios internacionales, bajo los principios de transparencia y legalidad que nos han caracterizado […] Los inversionistas han recibido las devoluciones de capital y los dividendos que los controladores han distribuido, todo lo cual ha sido informado oportunamente a las autoridades nacionales”.

El grupo González Alemany respondió algo similar: “Así se nos presentó hace ya más de 20 años esta asociación. No vimos inconvenientes y, además, nuestra participación es muy minoritaria y de una serie de acciones que solo conlleva participación en los resultados y no en las decisiones de actuación. Siempre en todos nuestros negocios hemos cumplido con las exigencias y obligaciones tributarias y esta no ha sido la excepción”, indicó Ricardo González Alemany, presidente del directorio de GA Inmobiliaria.

*Colaboró en esta historia el periodista Benjamín Miranda (CIPER).