Los millones de documentos de Pandora Papers evidencian, entre otras cosas, que los paraísos fiscales o territorios de nula o baja tributación son refugios ideales para poner a resguardo, invertir o traspasar de padres a hijos los patrimonios familiares del 1% más rico. Así lo muestran los casos de los Piñera Morel, los Luksic, los Délano y la familia Farkas, publicados en entregas anteriores. En este reportaje detallamos los movimientos offshore de las familias Cueto Plaza, Cortés Solari y Errázuriz Ovalle. Esta última representa el caso clásico de traspaso patrimonial entre generaciones: lo hizo a través de una fundación privada panameña cuyos activos no pueden ser embargados por obligaciones personales de sus beneficiarios.

Si se puede sacar una conclusión contundente de las revelaciones chilenas de los Pandora Papers –el proyecto del Consorcio Internacional de Periodistas de Investigación (ICIJ)–, es lo habitual que resulta para la elite económica la utilización de sociedades offshore para el manejo de sus patrimonios familiares. A los casos de los Luksic, los Piñera, los Délano y los Farkas, mencionados en reportajes anteriores, se suman ahora las familias Cueto Plaza (accionistas de Latam), Errázuriz Ovalle (dueños de CIDEF y una decena de otras empresas) y Cortés Solari (accionistas de Falabella).

Las razones que justifican lo anterior pueden ser varias y no necesariamente involucran una ilegalidad. Facilitar inversiones en el extranjero es el argumento más común, aunque expertos tributarios advierten que muchas veces las estructuras offshore operan al límite de lo legal o derechamente eluden las normas tributarias. Eso es más claro en los casos en que se construyen esquemas para realizar sucesiones bajo el alero de trusts o fundaciones, que pueden evitar el pago de los impuestos a la herencia y las donaciones. Otros mecanismos son más sutiles y les permiten gastar en el exterior a través de cuentas bancarias no informadas en Chile y el uso de tarjetas de crédito para sus beneficiarios.

Sea cual sea el propósito de constituir sociedades o fundaciones en paraísos fiscales, lo cierto es que casi sin excepción todas las jurisdicciones catalogadas como tal ofrecen, además de una bajísima o nula carga tributaria, confidencialidad y secreto, lo que hace que en muchas ocasiones sea muy difícil para las autoridades tributarias locales tener conocimiento y seguir sus movimientos.

En esta nueva entrega del capítulo chileno de los Pandora Papers, contamos la historia de las operaciones offshorede las familias Cueto Plaza, Errázuriz Ovalle y Cortés Solari en Panamá e Islas Vírgenes Británicas.

LOS CUETO PLAZA

Colunga, Cantábrico, Costa Verde y Ribadesella son nombres que se repiten en las inversiones de la familia Cueto Plaza, dueña del 16,39% de la aerolínea Latam, de acuerdo con la Memoria 2020 de esa compañía. Todos esos nombres hacen honor a la costa asturiana, desde donde emigró el patriarca Juan Cueto Sierra en 1937, cuando tenía 7 años, huyendo de la guerra civil española. La sociedad familiar que constituyeron en Islas Vírgenes y que rebautizaron al relocalizarla en Panamá, sigue esa tradición asturiana.

Cueto Sierra, de profesión contador auditor, se inició en los negocios con una simple fuente de soda en Vicuña Mackenna y con los años se convirtió en un gran empresario, expandiéndose al negocio financiero, pesquero, minero, inmobiliario y aeronáutico. En ese camino tuvo dos socios principales: la familia Martínez (que recientemente vendió Enjoy) y Sebastián Piñera. “Partí siendo socio de Juan Cueto y terminé siendo socio de los hijos”, decía el ahora Presidente Piñera en la biografía no autorizada que escribieron Loreto Daza y Bernardita del Solar.

Los hijos son Enrique, Juan José, Ignacio, María Esperanza y Felipe (fallecido en 2002) Cueto Plaza. Los cuatro primero y una hija del último, Isidora Cueto Cazes, dieron el 17 de diciembre de 2007 el primer paso para la constitución de una sociedad familiar offshore. Ese día crearon en Chile Inversiones del Cantábrico S.A., con un capital inicial de $2.500 millones. El objetivo calzaba con el típico molde de un vehículo inversor y se convertiría en la matriz de una sociedad registrada cuatro días más tarde en las Islas Vírgenes Británicas (BVI).

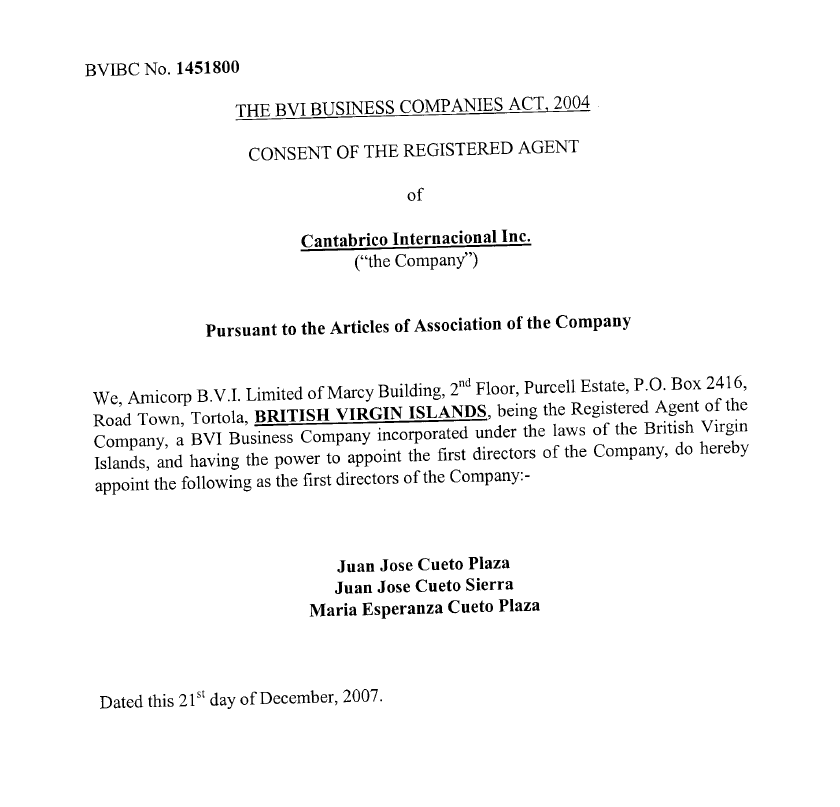

El agente registrador en BVI sería la oficina panameña del grupo Amicorp, que creó para los Cueto la sociedad Cantábrico Internacional Inc. Los primeros directores fueron Juan José Cueto Sierra y sus hijos Juan José y María Esperanza Cueto Plaza. Las acciones quedaron en manos de Inversiones del Cantábrico S.A.

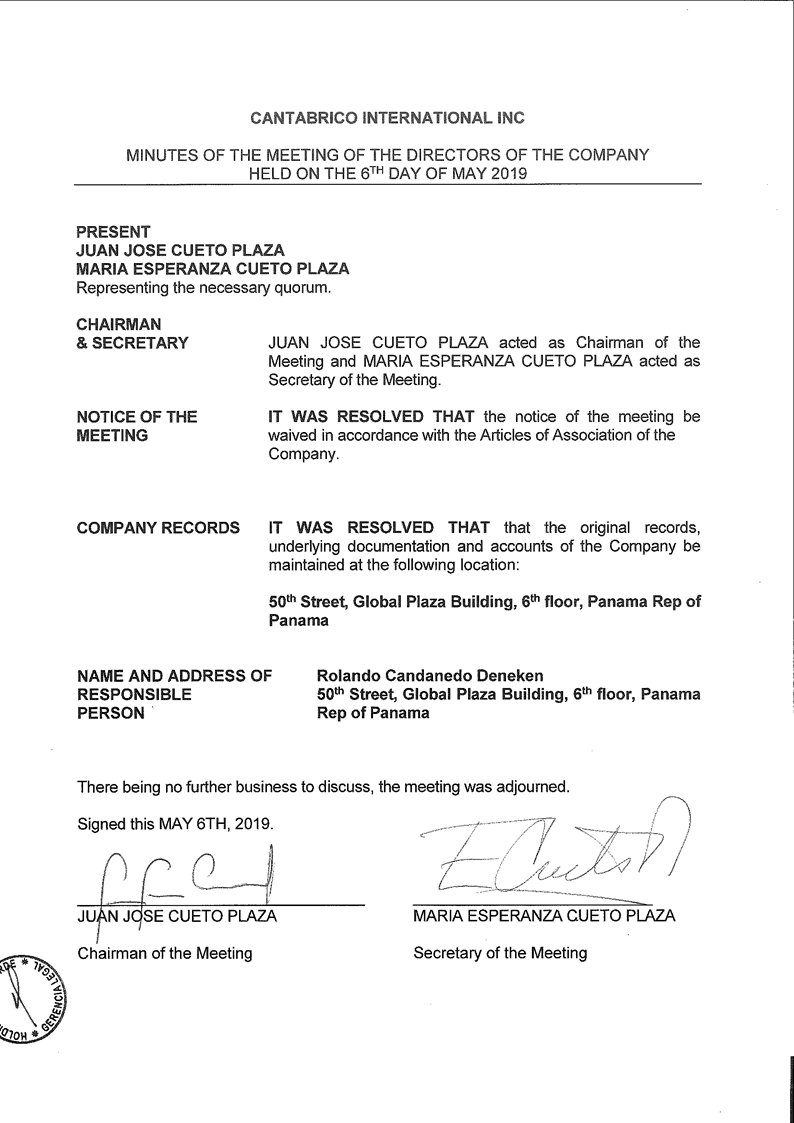

Registros liberados por los Pandora Papers indican que el 5 de julio de 2019 la sociedad panameña experimentó un movimiento que permite ahora conocer su estructura interna: Cantábrico Internacional Inc. cambió de agente registrador, desde Amicorp a Overseas Management Company (OMC).

Según el documento en el que se formaliza el cambio de agente, Cantábrico es titular de una cuenta bancaria el banco Morgan Stanley en Miami y sus beneficiarios finales son los cuatro hermanos Cueto Plaza y sus 21 hijos (familias Cueto Ventura, Cueto Sarquis, Cueto Délano, Alcaíno Cueto, Cueto Cazes y Cueto Ruiz-Tagle). Mientras cada uno de los padres tienen sólo el 0,06% de la sociedad, cada hijo es propietario del 4,75%. El patriarca Juan Cueto no figura entre los beneficiarios finales, aunque en esa fecha seguía siendo director de la compañía.

Cantábrico es titular de una cuenta bancaria el banco Morgan Stanley en Miami y sus beneficiarios finales son los cuatro hermanos Cueto Plaza y sus 21 hijos (familias Cueto Ventura, Cueto Sarquis, Cueto Délano, Alcaíno Cueto, Cueto Cazes y Cueto Ruiz-Tagle).

Si bien la estructura hace pensar en un instrumento para manejar la sucesión, desde el grupo Cueto señalaron que su objetivo es “ser el vehículo de inversiones en el exterior de la familia Cueto Plaza”.

El mismo día que el directorio de Cantábrico Internacional aprobó cambiarse a OMC, el 6 de mayo de 2019, registró una nueva dirección en Panamá, correspondiente a la oficina del abogado Rolando Candanedo Dekenen. Es parte del Bufete Candanedo junto a su padre, Rolando Candanedo Navarro, experto en manejar sociedades offshore. Ambos estudiaron derecho en la Universidad de Chile y son conocidos por contar entre sus clientes a parte importante de la elite chilena, incluyendo al Presidente Sebastián Piñera (ver reportaje de The Clinic).

En respuesta a las consultas realizadas para este reportaje, en el grupo Cueto explicaron que el cambio de jurisdicción se realizó “para efectos de no estar ubicada en un régimen fiscal preferencial en los términos del Art. 41 H de la Ley de Impuesto a la Renta de Chile. Independientemente de donde está actualmente domiciliada y de dónde ha estado domiciliada en el pasado, recalcamos que esta sociedad se encuentra al día en el cumplimiento de todas sus obligaciones”.

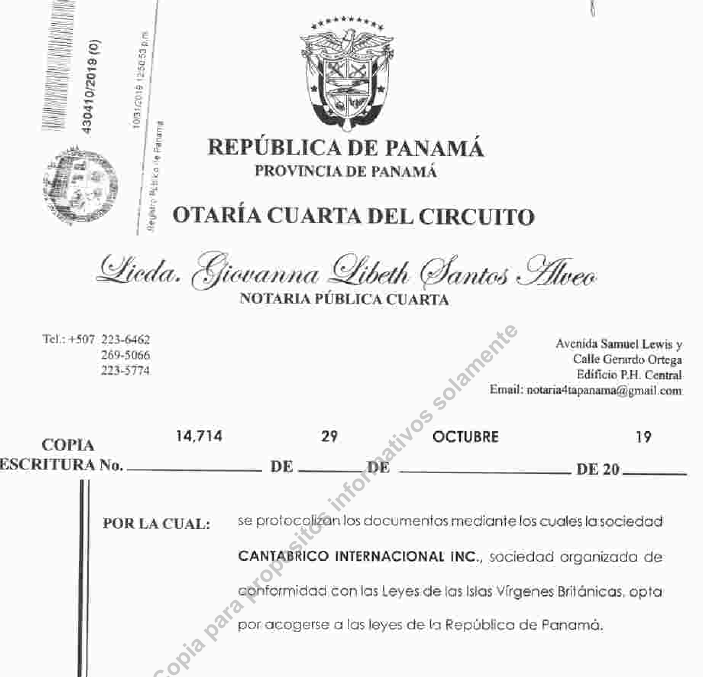

Cinco meses después de que los Cueto registraran la dirección de Candanedo en los documentos de BVI, en octubre de 2019, el abogado estuvo a cargo de mudar Cantábrico Internacional a Panamá. En esa nueva jurisdicción la sociedad cambió de nombre a Ribadesella International Inc. Desde el grupo Cueto explicaron que “si bien en un principio esta sociedad se intentó constituir bajo el nombre de Cantábrico International Inc., ello no fue posible por cuanto aparentemente ese nombre ya era utilizado por otro vehículo”.

El siguiente paso en Panamá fue aumentar el capital de Ribadesella en US$14 millones. Según el acta de la reunión de directorio del 18 de diciembre de 2019, el objetivo del aumento de capital era capitalizar una deuda con su matriz, la chilena Inversiones Cantábrico Limitada.

LOS ERRÁZURIZ OVALLE

El 7 de noviembre de 2014, al Grupo Errázuriz, liderado por Francisco Javier Errázuriz Ovalle –hijo del ex candidato presidencial, ex senador y empresario Francisco Javier Errázuriz Talavera–, le cayó encima el Servicio de Impuestos Internos (SII). A través de una querella interpuesta en el 7º Juzgado de Garantía de Santiago, el SII acusó delitos tributarios y aduaneros relacionados al negocio de exportación de yodo de la Sociedad Contractual Minera Cala Cala (SCM Cala Cala), una de las varias empresas del grupo. La querella del SII es nominativa y en ella, además de Errázuriz Ovalle, figuran otros ocho altos ejecutivos que actúan como representantes de varias otras empresas del grupo Errázuriz Ovalle: Cidef Comercial S.A., Holding and Trading S.A., Inmobiliaria y Constructora Nacional S.A., Frater and Holding S.A. y Atacama Chemical S.A.

De acuerdo con el SII, se habría diseñado un plan evasivo de impuestos a través del que SCM Cala Cala vendía yodo con un margen mínimo de utilidad a las empresas del mismo Grupo Errázuriz, las que en calidad e intermediarias revendían el producto a un precio sustancialmente mayor e injustificado a Atacama Chemicals, que era la que finalmente lo exportaba. El esquema, según el organismo tributario, tenía como fin reducir a través de pérdidas la carga impositiva de esas empresas y obtener devoluciones del IVA exportador.

El SII estimó que el perjuicio fiscal ascendía a $48.380 millones. La investigación judicial –a cargo de la unidad de Delitos de Alta Complejidad de la Fiscalía Centro Norte– continúa abierta. Fuentes conocedoras del caso indicaron a CIPER y LaBot que aún restan diligencias clave que permitan acreditar fehacientemente los eventuales delitos que acusa el organismo tributario.

Fue justo ese año 2014, antes que el SII presentara la querella en su contra, que el Grupo Errázuriz, planeaba una profunda reestructuración de sus negocios, los que tienen presencia en varios rubros: minero, inmobiliario, automotriz, pesquero, salmonero, agrícola, forestal, ganadero, vitivinícola, frutícola y financiero, entre otros. Se trataba del traspaso legal de todas las empresas y sus activos de Francisco Javier Errázuriz Talavera a sus hijos.

De esa reestructuración nadie se enteró, porque fue hecha en secreto y lejos de Chile. Por entonces, los siete hijos de Francisco Javier Errázuriz Talavera y María Victoria Ovalle Ovalle (quien fue diputada entre 1998 y 2002) afinaban los últimos detalles de un documento denominado “Protocolo Familiar de los Hermanos Errázuriz Ovalle”, el que estuvieron por meses trabajando junto a la consultora española Unilco, especialista, según su página web, en “diseño de soluciones para cambios generacionales en empresas familiares”.

El protocolo, que es parte de los documentos filtrados de Pandora Papers, tiene casi 100 páginas. En él, se consignan decenas de disposiciones que tienen como fin establecer un marco con reglas consensuadas para los siete hermanos Errázuriz Ovalle “que les sirva de guía para sus relaciones con las empresas del grupo, con el fin de prever o evitar conflictos futuros”. Otro de los objetivos declarados en el documento, indica que el protocolo “será la herramienta esencial en el proceso de transición generacional futuro, que se regula de manera precisa, al tiempo que se establecen las normas de régimen interior de las sociedades que permitan estructurar de manera adecuada los órganos de gobierno y gestión de las empresas”. Allí se establecen políticas de reparto de dividendos, de inversiones, de gobierno corporativo y de arbitraje, entre varias otras.

De esa reestructuración nadie se enteró, porque fue hecha en secreto y lejos de Chile. Por entonces, los siete hijos de Francisco Javier Errázuriz Talavera y María Victoria Ovalle Ovalle afinaban los últimos detalles de un documento denominado “Protocolo Familiar de los Hermanos Errázuriz Ovalle”, el que estuvieron por meses trabajando junto a la consultora española Unilco, especialista, según su página web, en “diseño de soluciones para cambios generacionales en empresas familiares”.

De esa reestructuración nadie se enteró, porque fue hecha en secreto y lejos de Chile. Por entonces, los siete hijos de Francisco Javier Errázuriz Talavera y María Victoria Ovalle Ovalle afinaban los últimos detalles de un documento denominado “Protocolo Familiar de los Hermanos Errázuriz Ovalle”, el que estuvieron por meses trabajando junto a la consultora española Unilco, especialista, según su página web, en “diseño de soluciones para cambios generacionales en empresas familiares”.

SEGUNDO TIEMPO

Tras la ratificación en marzo de 2014 del protocolo por parte de los hermanos Errázuriz Ovalle, vino una segunda parte. El 20 de abril de 2015, cuando el SII ya había accionado la querella por eventuales delitos tributarios contra Francisco Javier Errázuriz Ovalle y otros ejecutivos del grupo, se instruyó la apertura de una fundación en el paraíso fiscal de Panamá y no una cualquiera: Fairwind Assets Foundation, el nombre con la que fue registrada, es una fundación de interés privado (FIP). Las FIP panameñas son bóvedas infranqueables para poner a resguardo riquezas y planificar sucesiones patrimoniales: otorgan total confidencialidad respecto de sus beneficiarios; sus activos no pueden ser objeto de embargo por causa de obligaciones personales de sus integrantes y sanciona con penas de cárcel y multas en dinero a quienes no mantengan reserva sobre sus movimientos y actividades.

De acuerdo con la escritura de constitución de la fundación conservada en el Registro Público de Panamá, la apertura de Fairwind Assets Foundation fue gestionada por el bufete de abogados Alemán, Cordero, Galindo & Lee(Alcogal), el que además les proporcionó el servicio de directores instrumentales de la propia firma para esa fundación. Son ellos quienes públicamente aparecen firmando la escritura de constitución. La misma escritura pública indica que el fin de la fundación es: “sufragar los gastos de alimentos, vivienda, salud, educación, equipamiento y manutención en general, de uno o varios beneficiarios determinados en un documento privado denominado reglamento”.

Allí no se transparentan quiénes son esos beneficiarios ni se entregan luces respecto del reglamento que, por naturaleza, es estrictamente confidencial. Ese reglamento, sin embargo, se encuentra entre los 11,9 millones de documentos filtrados de Pandora Papers.

El documento, fechado el 6 de mayo de 2015, lleva al final el nombre de los siete hermanos Errázuriz Ovalle, aunque no está firmado y podría tratarse de un borrador. En su primer acápite establece: “la fundación ha sido constituida para implementar legalmente los acuerdos y decisiones contenidos en el protocolo de los hermanos Errázuriz Ovalle, suscrito en marzo de 2014, con el objeto de ser el vehículo legal que actúe como entidad tenedora de los negocios e inversiones del grupo económico familiar denominado Grupo Errázuriz Ovalle (…) La intención es que la fundación sirva como vehículo para la planificación ordenada y protección del patrimonio de la Familia Errázuriz Ovalle para que los beneficios económicos lleguen a los miembros de dicha familia”.

En el reglamento también se lista a los beneficiarios de Fairwind Assets Foundation. Allí figuran los hijos de Francisco Javier Errázuriz Talavera y María Victoria Ovalle Ovalle. “La distribución de capital del patrimonio fundacional deberá repartirse a los siete beneficiarios en partes iguales”, establece uno de los mandatos del reglamento. También se estipula que “los beneficios, el capital y toda distribución del patrimonio fundacional o del producto de la renta de la fundación no podrán ser objeto de ninguna medida precautoria, secuestro o embargo, a menos que sea por deudas de la fundación”.

«La intención es que la fundación sirva como vehículo para la planificación ordenada y protección del patrimonio de la Familia Errázuriz Ovalle para que los beneficios económicos lleguen a los miembros de dicha familia».

Esta última cláusula cobra relevancia a la luz de los líos tributarios que en Chile envuelven los negocios del grupo Errázuriz. A la querella que interpuso en 2014 el SII se suma otra del mismo organismo en 2018 por declaraciones maliciosamente falsas contra cuatro representantes legales de Cidef Comercial S.A., misma empresa que figura en el libelo anterior junto a otras del grupo. Tres de las cuatro personas involucradas en esta nueva querella también fueron incluidas en la primera. En este proceso las diligencias están en manos de la Fiscalía Oriente. En el escrito, el SII los acusa de “registrar y declarar costos y/o gastos falsos en el Formulario 22 sobre Declaraciones de Impuestos a la Renta, de la sociedad Cidef Comercial S.A., en el año tributario 2013 (…) lo que generó un perjuicio fiscal ascendente a $2.433 millones”. El mecanismo utilizado, según Impuestos Internos, fue el de pagar millonarias asesorías tributarias presuntamente falsas a otras dos empresas del grupo, las que fueron declaradas como gasto reduciendo así la base imponible y una disminución “indebida” del impuesto de primera categoría que debía pagar Cidef.

A través de una carta y con semanas de anticipación, CIPER y LaBot le formularon varias consultas al empresario Francisco Javier Errázuriz Ovalle relativas a la constitución, movimientos y propósitos de la fundación panameña Fairwind Assets. Al cierre de esta investigación, no hubo respuesta.

LOS CORTÉS SOLARI

Los Cortés Solari son una de las siete ramas familiares ligadas al gigante Falabella. El negocio lo inició en 1889 el inmigrante italiano Salvatore Falabella con una sastrería en pleno centro de Santiago, y luego fue potenciado por Alberto Solari Magnasco (yerno de Arnaldo Falabella, hijo de Salvatore).

Hoy es un mega negocio con presencia en varios países de Latinoamérica y que al cierre de 2020 tuvo utilidades por más de $235 mil millones. Sus líneas de negocio –tiendas por departamento (Falabella); mejoramiento del hogar (Sodimac); supermercado (Tottus); centros comerciales (Mall Plaza y Open Plaza) y servicios financieros (CMR Falabella, Banco Falabella y Seguros Falabella)– se reparten a través de varios cientos de sucursales en Chile, Perú, Brasil, Colombia, Argentina, Uruguay y México.

Poco más de un 11% de la propiedad de Falabella está en manos de la familia Cortés Solari a través del GrupoCorso, vehículo de inversión encabezado por Teresa Solari Falabella y del que participan también sus dos hijos: Juan Carlos y Francisca Cortés Solari. El primero funge desde el 2002 como vicepresidente del directorio del holding Falabella.

Documentos filtrados de Pandora Papers indican que en octubre de 2011 los Cortés Solari solicitaron los servicios del bufete panameño Alemán, Cordero, Galindo & Lee (Alcogal) para abrir en esa jurisdicción dos offshore: Atenea Venture Corporation y Bacco Group Corporation. Esa operación extraterritorial fue precedida por otro movimiento en Chile: poco antes los Cortés Solari dividieron uno de sus principales vehículos de inversión, Inversiones Quitalmahue S.A., en dos sociedades: Inversiones Quitalmahue Dos e Inversiones Quitalmahue Tres. Quitalmahue S.A., no desapareció.

Los Cortés Solari solicitaron los servicios del bufete panameño Alemán, Cordero, Galindo & Lee (Alcogal) para abrir en esa jurisdicción dos offshore: Atenea Venture Corporation y Bacco Group Corporation.

El mismo mes en que se crearon las offshore panameñas (octubre de 2011), la chilena Quitalmahue Dos aumentó su capital de $421 millones a más de $6.632 millones. Registros del Diario Oficial en Chile indican que ese incremento se respaldó con la emisión por parte de Quitalmahue Dos de 115 millones de nuevas acciones, en virtud de un crédito –equivalente al monto del aumento– que la panameña Atenea Venture mantenía contra esa sociedad chilena. El origen de esa deuda de la sociedad chilena con la panameña no se conoce. Tampoco el de otra deuda que Quitalmahue Tres tenía con la segunda offshore, Bacco Group, y que le permitió a la primera y de manera simultánea aumentar su capital súbitamente de $416 millones a poco más de $6.714 millones: también lo hizo emitiendo nuevas acciones (142 millones). El extracto notarial de esa operación indica: “fueron suscritas y pagadas la totalidad de las acciones correspondientes al aumento del capital social mediante capitalización del crédito que Bacco Group mantenía contra la sociedad”.

Los registros de Pandora Papers no permiten seguir el recorrido de ambas sociedades panameñas sino hasta diciembre de 2017. El 14 de ese mes, se instruyó que tanto Atenea Venture como Bacco Group fueran trasladadas desde Panamá a una nueva jurisdicción: Islas Vírgenes Británicas. El movimiento llama la atención porque solo cinco días después, el 19 de diciembre, ambas offshore fueron disueltas y absorbidas por una nueva sociedad recién creada en Chile: Batenea SpA, controlada por Inversiones Quitalmahue S.A. y por la sociedad Don Alberto Cuatro Beta SpA, subsidiaria de Inversiones Corso, principal vehículo de inversión de la familia y a través del cual participan en Falabella.

CIPER y LaBot enviaron un cuestionario a la familia Cortés Solari con una serie de preguntas respecto de los fines de sus sociedades offshore. Su respuesta fue que las sociedades en cuestión fueron constituidas como vehículos “para invertir en Private Equity” (NdR: inversiones en empresas privadas con alto potencial de crecimiento). Respecto de la elección de jurisdicciones consideradas paraísos fiscales para realizar esas operaciones, la respuesta fue: “no hay un motivo especial, salvo la neutralidad que da la legislación del lugar de formación permite acceder a un número más amplio de potenciales contrapartes (socios, co-inversionistas, etc.)”. Agregaron, además, que ambas sociedades cumplieron con todas las obligaciones exigidas por la autoridad tributaria nacional (vea aquí las respuestas).