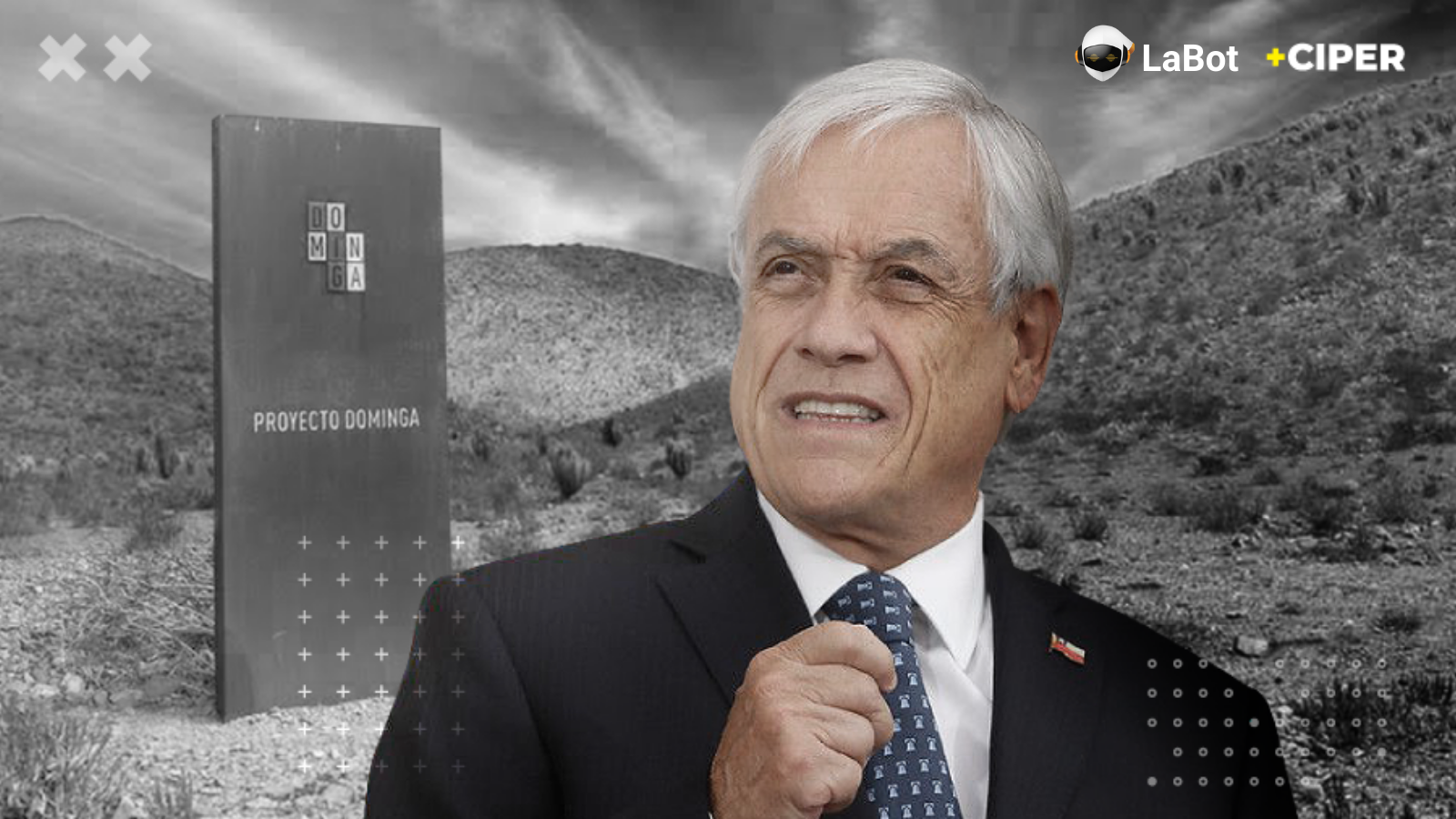

Cuando el reportaje de CIPER y LaBot reveló que una parte del pago por la Minera Dominga se condicionó a que al terreno donde se desarrollaría no se le impusieran restricciones ambientales, desde la defensa del exmandatario aseguraron que se trataba de una cláusula habitual en ese tipo de negocios. Lo que no dijeron fue que se trató de una exigencia de los compradores, la familia Délano, que temían porque Piñera poco tiempo antes se había saltado los protocolos para bajar la termoeléctrica Barrancones. Tampoco contaron que el hijo mayor de los Piñera Morel viajó a conocer el terreno donde se ejecutaría el proyecto, y que fue la sociedad donde participaba la familia presidencial la que exigió que la mayor parte de la transacción se realizara en las Islas Vírgenes Británicas.

Con la salida de Sebastián Piñera de La Moneda se esfumó el riesgo de que siendo Presidente de la República pudiera ser formalizado en la investigación por la venta de Minera Dominga, transacción hecha en el paraíso fiscal de Islas Vírgenes Británicas. Lo que no cambia es el avance de la indagatoria que lleva a cabo la fiscal regional de Valparaíso, Claudia Perivancich, quien desde el 8 de octubre pasado investiga los eventuales delitos de cohecho y soborno, además de ilícitos tributarios. Ha trabajado con total reserva, reuniendo documentos y tomando declaraciones a los involucrados en la venta. Esos antecedentes arrojan ahora nuevas luces sobre los detalles del polémico contrato.

Uno de los que se sentó frente a Perivancich en dos oportunidades fue Nicolás Noguera, quien como gerente general de Inversiones Odisea gestionaba todos los activos de Piñera y su familia que quedaron fuera del fideicomiso ciego voluntario firmado en abril de 2009. Entre ellos, la participación del 33,3% en la propiedad de Minera Dominga, que realizaron a través del Fondo de Inversión Privado (FIP) Mediterráneo.

Fue Noguera quien el 10 de diciembre de 2010 estampó su firma en el contrato de venta de Dominga a la familia del empresario Carlos Alberto Délano que se ejecutó en Islas Vírgenes Británicas. Ese instrumento incluía la cláusula que gatilló la investigación penal y que fue revelada por CIPER y LaBot en el marco del proyecto del Consorcio Internacional de Periodistas de Investigación (ICIJ) llamado Pandora Papers: la última cuota sólo se pagaría si es que no se establecía un área de protección ambiental sobre la zona en que se explotaría Dominga y donde eventualmente se construiría su puerto. Es decir, los accionistas, entre los que estaban los cuatro hijos de Piñera, sólo recibirían el último pago (US$9,9 millones) si el gobierno de Piñera, entonces en su primer mandato, no tomaba medidas ambientales que obstaculizaran el proyecto, lo que dejó a la Presidencia de la República expuesta a un conflicto de interés.

En su declaración, Nicolás Noguera confirmó por primera vez que el origen de la cláusula fue la inseguridad que generó en los compradores -la familia Délano- la decisión de Piñera de usar en agosto de 2010 canales extrainstitucionales para evitar la construcción de la central Barrancones, una termoeléctrica que se instalaría en la misma zona que Dominga, argumentando que buscaba proteger la fauna de Punta de Choros.

“En la oferta de compra del 8 de septiembre (de 2010) que Pedro Ducci envió a Iván Garrido (presidente ejecutivo de Dominga), Duero (sociedad de la familia Délano) manifiesta ciertas aprensiones respecto de la situación vivida por el proyecto Barrancones. En ella se plantea un saldo de precio sujeto a que la zona del proyecto no se designe como área protegida que modifique sustancialmente las condiciones del proyecto Dominga”, dijo Noguera a la Fiscalía el 1 de diciembre pasado.

La carpeta investigativa contiene un resumen del correo electrónico al que hace referencia Noguera y que confirma su relato. En la síntesis realizada por la Fiscalía a partir de un archivo entregado por el abogado de Carlos Alberto Délano, Julián López, se señala que junto con la oferta, Duero explicó por qué proponía condiciones a la transacción: “Se expone que los riesgos ambientales del proyecto han aumentado significativamente por actos recientes de autoridades de gobierno” y “se proponen dos alternativas de precio, una de las cuales se acerca a las pretensiones de la vendedora pero condicionando el pago de una parte a que no se produzca, en el plazo de un año, alguna declaración de [la] autoridad que modifique sustancialmente las condiciones del proyecto”.

Según personas que han tenido acceso al documento, el correo electrónico menciona expresamente que Duero hacía dicha oferta debido al episodio de la central Barrancones y su cercanía con Dominga. Además, señala que altas autoridades del gobierno de Piñera habían anunciado la posibilidad de crear una reserva ecológica en el área, lo que generaría efectos negativos pero aún no cuantificables en el desarrollo del proyecto.

En resumen, tras la intervención del entonces Presidente Piñera para detener el proyecto Barrancones, la empresa de la familia Délano propuso la cláusula para blindarse. En su declaración, Noguera agrega que en la propuesta original de los Délano, la diferencia entre un contrato con o sin cláusula era de US$ 10 millones (US$150 millones con cláusula y US$140 millones sin cláusula y al contado).

En su declaración, Nicolás Noguera confirmó por primera vez que el origen de la cláusula fue la inseguridad que generó en los compradores -la familia Délano- la decisión de Piñera de usar en agosto de 2010 canales extrainstitucionales para evitar la construcción de la central Barrancones, una termoeléctrica que se instalaría en la misma zona que Dominga, argumentando que buscaba proteger la fauna de Punta de Choros.

Más específico fue después también en una entrevista con El Mercurio el abogado Jorge Gálvez, quien defendió a Piñera de la acusación constitucional que enfrentó en el Congreso. Junto con subrayar que ni el expresidente, ni su familia, ni su representante participaron de la negociación de la cláusula, dio una explicación genérica sobre su existencia: “En general, estas cláusulas se usan cuando el vendedor quiere desprenderse del activo y que le paguen el total de inmediato, y cuando el comprador quiere asegurarse de que eventualmente un cambio del valor del activo pueda ser compensado, si es que hay otro tipo de modificaciones regulatorias en el futuro”.

Lo que demuestran los nuevos antecedentes es que la preocupación de los Délano no era genérica, sino clara y concreta: Piñera ya había actuado fuera de la institucionalidad para parar un proyecto en la misma zona y eso aumentaba el riesgo para Dominga. Una preocupación legítima, dadas las circunstancias, pero que en este caso tiene un cariz distinto si se considera que la parte compradora incluía a los hijos del mismo Piñera y que quien firmó el contrato fue el ejecutivo que le manejaba los negocios.

“Quiero insistir también que para ninguno de los concurrentes, esta cláusula jamás tuvo el sentido de comprometer un acto presidencial”, enfatizó Noguera ante la Fiscalía.

Cuando la Fiscalía le consultó a Noguera por qué la venta se llevó a cabo en las Islas Vírgenes Británicas, dio una respuesta distinta a la que entregó en octubre de 2021 a El Mercurio cuando le hicieron la misma pregunta: “Fue realizada ahí por el hecho de que los resultados, las utilidades de una eventual venta se remesaban inmediatamente de vuelta a Chile, la estructuración no traía beneficios tributarios aparejados a la radicación de la sociedad o de la inversión o de la transacción de las Islas Vírgenes Británicas. Lo que se buscaba era que la transacción se pudiese materializar lo más rápido posible en cuanto esa jurisdicción es más atractiva para un eventual comprador extranjero o un eventual IPO de la inversión”, dijo a El Mercurio.

Su respuesta sonaba poco creíble, porque omitía el dato de que en esa jurisdicción no se pagan impuestos y hay gran secretismo, que son las razones por las que es atractiva a nivel mundial. Ante la fiscal, Noguera fue más sincero. A las razones argüidas anteriormente añadió que “por ser una jurisdicción tributariamente neutra, ésta no agrega una carga tributaria adicional a la jurisdicción propia de los inversionistas”.

Fue el estudio Philippi el que diseñó la estrategia para hacer la mayor parte de la compraventa de Dominga en las Islas Vírgenes Británicas. Así lo confirmó Noguera a la Fiscalía. En el intercambio de correos electrónicos entre los Délano y el directorio de Minería Activa Uno (donde participaban los Piñera Morel a través del FIP Mediterráneo) quedó en evidencia que fue el directorio de esta última sociedad el que puso como condición que la venta se realizara en el extranjero. Ese intercambio ocurrió en agosto de 2010, en plena negociación por la venta del proyecto minero.

El diseño tributario desarrollado por los abogados de Philippi permitió que cuando el dinero de la venta de Dominga ingresó y se distribuyó en Chile, no pagara impuestos. El pago de los tributos quedó supeditado a que las personas naturales tras las sociedades que participaron en la venta de Dominga retiraran las utilidades. Noguera declaró a la Fiscalía que no sabía si los Piñera Morel lo habían hecho (vea reportaje de CIPER).

QUIÉN SUPO QUÉ

La indagatoria de la fiscal Perivancich debe determinar si en el proceso de venta de Dominga se configuran o no los delitos de soborno y de cohecho. Es por eso que uno de los focos de las preguntas que debió enfrentar Noguera fue cuánto sabían Piñera y su familia respecto a los detalles del negocio. “Por su tamaño y características, invertir en Dominga estaba dentro de mis competencias autónomas (…). No le consulté a Sebastián Piñera Echenique, ni al directorio de Administradora Bancorp (que gestionaba el FIP Mediterráneo) respecto de esa decisión”, aseguró Noguera.

Durante el interrogatorio, la Fiscalía le hizo notar una llamativa coincidencia: el mismo día en que Sebastián Piñera Echenique firmó sus fideicomisos ciegos voluntarios, el 24 de abril de 2009, el FIP Mediterráneo ingresó a Minería Activa Uno, la sociedad que controlaba entonces Dominga. “Es una mera coincidencia e irrelevante (…). Si la memoria no me falla, Larraín Vial fijó la fecha”, afirmó Noguera. Otro dato curioso, pues Larraín Vial fue también uno de los fideicomisarios de Piñera a partir de ese día.

El caso de Sebastián Piñera Morel es algo distinto al de sus hermanos. Por un lado, ocasionalmente integraba dicho comité. Además, en esa época trabajaba como analista en Bancard, donde Noguera era su jefe. Por eso, admite el ejecutivo, es posible que haya escuchado en la oficina acerca de la venta de Dominga. De lo que sí supo fue de la compra, aunque según Noguera no intervino en la decisión.

En su declaración, Noguera confirmó que el FIP Mediterráneo no estaba dentro de los fideicomisos. Explicó que se debió a que no participaba en empresas listadas en la bolsa.

Ante el Ministerio Publico Noguera insistió una vez más en que el entonces Presidente tampoco supo de las tratativas para vender Dominga a Duero, propiedad de uno de los mejores amigos de Piñera, Carlos Alberto Délano, y su familia.

También dijo que no creía que los hijos del entonces mandatario hubieran tenido conocimiento de la venta de Dominga, pese a que los cuatro eran dueños de una participación en el proyecto a través del FIP Mediterráneo, gestionado por Administradora Bancorp, y a que en ese momento Sebastián, Cristóbal y Cecilia Piñera Morel formaban parte del directorio de ésta.

Según Noguera, desde que ellos entraron a la mesa directiva, en marzo de 2010, se conversaban sólo aspectos formales y se conformó un comité donde se veían las cosas más técnicas, en el que participaban José Cox, socio y amigo de Sebastián Piñera, y Fernando Barros, su abogado.

El caso de Sebastián Piñera Morel es algo distinto al de sus hermanos. Por un lado, ocasionalmente integraba dicho comité. Además, en esa época trabajaba como analista en Bancard, donde Noguera era su jefe. Por eso, admite el ejecutivo, es posible que haya escuchado en la oficina acerca de la venta de Dominga. De lo que sí supo fue de la compra, aunque según Noguera no intervino en la decisión.

Noguera incluso relató que llevó a Sebastián Piñera Morel a La Higuera a conocer el terreno de Dominga: “Recuerdo que en mayo del 2010 lo invité a conocer el lugar donde estaba emplazado el proyecto Dominga”. Según alguien que conoció el episodio en esa época, se trató de un viaje en el que participó todo el directorio de Minería Activa Uno, la sociedad dueña del proyecto. No sólo recorrieron el área donde se planeaba construir la mina y su puerto, sino que alojaron en las instalaciones de La Serena Golf, un proyecto inmobiliario desarrollado por el grupo Penta.En La Serena Golf realizaron una reunión de directorio y Piñera Morel se mostró muy interesado en conocer detalles sobre el negocio minero.

Noguera dijo no estar seguro de haber informado de la venta de Dominga al comité del directorio de Administradora Bancorp, pese a que en 19 meses hicieron una “pasada” no despreciable, pues la inversión en Dominga les reportó una utilidad de US$35 millones. Sin embargo, explicó el ejecutivo, se trataba de un monto muy menor comparado con otros negocios que manejaba en esa época. Durante 2010, en su primer año de gobierno, el entonces Presidente Piñera tuvo que deshacerse de una serie de inversiones por los eventuales conflictos de interés que generarían. En ese periodo, detalló Noguera, se vendieron activos por US$1.700 millones, los que incluían la aerolínea Lan, Chilevisión y la participación en la Clínica Las Condes. Además, a diferencia de esas enajenaciones, en el caso de Dominga la venta estuvo a cargo de Minería Activa Uno, donde los Piñera no eran controladores, pero sí los mayores accionistas (tenían 33,3%) y gracias a eso Noguera formaba parte del directorio.

UNA INVERSIÓN RIESGOSA

En su extensa declaración, Noguera también hizo notar que tenía conciencia del posible conflicto de interés que significaría que las sociedades de la familia Piñera mantuvieran inversiones en un proyecto minero que empezaba a tomar forma.

“Desde el punto de vista de FIP Mediterráneo, estimé que sería preferible en un futuro desprenderse de la propiedad de MAU (Minería Activa Uno, dueña de Dominga); ello por cuanto el proyecto Dominga estaba avanzando rápidamente en sus aspectos geológicos y se pensaba que en el futuro podría aumentar su nivel de interacción con las autoridades públicas, por lo que estimé preferible evitar eventuales interpretaciones negativas derivadas de la participación indirecta no controladora en Dominga de la familia de Sebastián Piñera Echenique”, relató Noguera.

El ejecutivo contó que en junio de 2010 solicitó a Minería Activa Uno que le pidiera al resto de los inversionistas la autorización para vender la participación del FIP Mediterráneo en la sociedad. Necesitaba el visto bueno del resto de los socios porque el pacto de accionistas exigía ofrecerles a ellos primero comprar su parte.

La venta no se concretó porque según Noguera “uno o dos” de los socios se opusieron a que el FIP Mediterráneo vendiera su parte. Para este reportaje se revisaron las cartas de waiver o autorizaciones de los accionistas para que la familia Piñera vendiera y la información se cruzó con las sociedades que en ese momento invertían en Minería Activa Uno. Dos detalles llaman la atención.

Si Noguera de verdad quería deshacerse de la inversión en Dominga, resulta curioso que uno de los hombres de mayor confianza de Piñera se opusiera. Contactado por CIPER, Santiago Valdés dijo desconocer esas cartas de autorización: “En mayo 2010 me fui a estudiar al extranjero. Es muy probable que debido a lo anterior no me hayan logrado contactar desde Minería Activa en julio-agosto de ese año, razón que explica la inexistencia de una carta de autorización desde Calatrava”. También se le consultó por escrito a Nicolás Noguera cuál de los accionistas le negó la autorización, pero hasta el cierre de este reportaje no había contestado.

Primero, que en la carpeta de la investigación sólo falta la carta de Inversiones Calatrava, propiedad de Santiago Valdés, quien fue gerente de inversiones de Bancard (hoy Odisea), hasta mayo de 2010, y que antes fungió como administrador electoral de la campaña presidencial de Piñera en 2009. Valdés es hijo de Fabio Valdés, el mejor amigo de Piñera desde que cursaron juntos el kinder en el Verbo Divino. Luego de que saliera de Bancard, Valdés hijo se fue a estudiar a Estados Unidos, y a su regreso en septiembre de 2011 ingresó como funcionario a La Moneda para asesorar a Piñera en el proyecto Legado Bicentenario.

Por su rol como administrador electoral de la campaña presidencial, Valdés fue formalizado en dos ocasiones por la Fiscalía cuando estallaron los casos de financiamiento ilegal de la política. Fue investigado y acusado por la emisión de facturas falsas a sociedades como SQM y contratos forwards con CB, empresa de su tío, Manuel Cruzat. A inicios de 2019 fue sobreseído por la justicia debido a que los delitos se encontraban prescritos.

Si Noguera de verdad quería deshacerse de la inversión en Dominga, resulta curioso que uno de los hombres de mayor confianza de Piñera se opusiera. Contactado por CIPER, Santiago Valdés dijo desconocer esas cartas de autorización: “En mayo 2010 me fui a estudiar al extranjero. Es muy probable que debido a lo anterior no me hayan logrado contactar desde Minería Activa en julio-agosto de ese año, razón que explica la inexistencia de una carta de autorización desde Calatrava”. También se le consultó por escrito a Nicolás Noguera cuál de los accionistas le negó la autorización, pero hasta el cierre de este reportaje no había contestado.

El segundo dato es que mientras todos los waivers de los accionistas que autorizaban a Mediterráneo para vender se firmaron durante julio de 2010, Duero (los Délano) envió su carta el 31 de agosto de ese año. Veinte días antes, el 11 de agosto, Duero ya había hecho su oferta para comprar todo el paquete, pues Minería Activa había comenzado a realizar gestiones con bancos de inversión para vender la propiedad de Dominga a terceros.

De hecho, la primera manifestación de interés de los Délano para quedarse con Dominga llegó antes: a través de un correo electrónico del 12 de julio de 2010 requirieron antecedentes para analizar el proyecto y a través de otro emaildel 23 de julio, compartieron un acuerdo de confidencialidad para revisar los documentos relacionados con la venta de Dominga.

Finalmente, en septiembre el resto de los accionistas aceptó la segunda oferta de Duero y comenzó a moverse el engranaje para ejecutar la operación en las Islas Vírgenes Británicas. “Según me enteré, la familia Delano hubiese vetado la reincorporación del FIP Mediterráneo al proyecto, probablemente por las mismas razones que habían motivado antes nuestro intento de vender nuestra participación: evitar cuestionamientos o interpretaciones indebidas en el futuro. Esto es importante porque demuestra que ni FIP Mediterráneo ni Duero veían como valioso para el avance del proyecto la participación de Mediterráneo en éste”, aseguró Noguera ante la Fiscalía. Un correo electrónico del 20 de diciembre de 2010, aportado por Duero al expediente judicial del caso, señala que efectivamente esa sociedad vetó a Mediterráneo para que siguiera formando parte del proyecto.

Sobre lo que no se pronunció Noguera ante la Fiscalía fue sobre su decisión de mantenerse como accionista de Andes Iron Spa, la sociedad dueña de Dominga. Lo hizo a través de Asesorías e Inversiones Larraín y Noguera, donde es socio de Juan de Dios Larraín (productor de cine e hijo del ex ministro de Justicia de Piñera, Hernán Larraín). Esa sociedad fue la única de los aportantes originales de Dominga que optó por recomprar una participación en el proyecto.

A fines de 2011 la sociedad de Noguera poseía el 0,21% de Andes Iron Spa , y permaneció allí hasta el 22 de julio de 2015 , cuando traspasó las 3.028 acciones que conservaba a Inversiones Standish, una sociedad de los Délano.